De verkoop van een bedrijf, een grote beloning, schade-uitkering of geldprijs, een ontvangen erfenis. Er kunnen verschillende omstandigheden zijn die ervoor zorgen dat we van de ene op de andere dag over een groot vermogen beschikken.

In mijn vorige column las u, dat in het bijzonder bij een bedrijfsverkoop, er uitgebreid met onze relaties en hun adviseurs wordt gesproken. Een doelgericht plan werkt als een ‘vaarroute’ om samen de juiste financiële koers te kunnen varen. In dit artikel neem ik u graag mee in de praktijk.

Inkomen

Wanneer een bedrijf is verkocht, valt in veel gevallen ook het inkomen van de directeur groot aandeelhouder (dga) geheel of gedeeltelijk weg. Een overnamesom is immers geen inkomen. Inkomen blijft noodzakelijk al is het benodigd bedrag voor iedereen anders.

- Het gewenst inkomen voor nu en op pensioendatum is een prominent uitgangspunt in een financieel plan.

- Daarnaast is het van belang dat er een goed beeld ontstaat van de resterende tijd tot het moment dat AOW en eventueel pensioeninkomen verwacht worden.

- Mogelijk is er daarnaast nog sprake van inkomsten uit andere bronnen. Denk bijvoorbeeld aan huurinkomsten. Zo zien we in de praktijk geregeld dat de bedrijfspanden of kantoren eigendom blijven van de verkopende ondernemer.

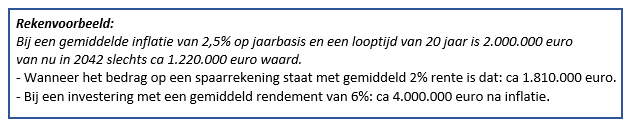

- Uiteraard dienen we in het plan ook rekening te houden met inflatie. Op dit moment een actueel thema: in de afgelopen jaren was deze zeer laag maar momenteel buitengewoon hoog. Als het inkomen niet jaarlijks wordt verhoogd met een (gemiddelde) inflatiecorrectie dan kunnen we gaandeweg in de toekomst steeds minder besteden.

Met name de looptijd en de hoogte van het gewenst (aanvullend) inkomen bepalen welk kapitaal nodig is om in behoefte te kunnen voorzien.

Voorkom uitholling

De vervolgvraag gaat om de haalbaarheid. Tot welke leeftijd dient het gewenste inkomen + jaarlijkse inflatiecorrectie te worden voortgezet?

Het beschikbare vermogen speelt hierbij een belangrijke rol. Stel dat de volledige verkoopopbrengst op sparen wordt geparkeerd dan zal het rendement minimaal zijn. Sterker nog; rekening houdend met een gemiddelde inflatiecorrectie en een laag spaarrendement zal het vermogen in de loop van de jaren fors worden uitgehold.

Om dit te voorkomen dienen er andere keuzes gemaakt te worden voor dat deel van het vermogen dat op langere termijn kan worden uitgezet. Juist ondernemers zijn zich hiervan bewust en zoeken alternatieven; ‘een ondernemer zit immers nooit stil’.

De ondernemer na de verkoop

Wanneer een bedrijf is verkocht komen ondernemers in een minder hectische periode terecht, zo wordt doorgaans gedacht. Maar de praktijk laat zien dat de agenda alweer snel gevuld wordt met nieuwe activiteiten. De plannen van de ondernemer na verkoop hebben vanzelfsprekend invloed op de persoonlijke financiën.

Het gebeurt geregeld dat bij de verkoop van een onderneming wordt afgesproken dat de oud-ondernemer aan de onderneming (parttime) verbonden blijft als directielid tegen een managementvergoeding. Veelal zien we dat het uiteindelijke aankoopbedrag mede afhankelijk is van de bedrijfsresultaten binnen deze periode (earn-out). Bij tegenvallende bedrijfsresultaten kan dit overigens ook betekenen dat de uiteindelijke verkoopprijs lager uitvalt dan eerdere uitgangspunten.

Bij jongere verkopers zien we het vaker gebeuren dat zij doorgaan met ondernemen, al dan niet in dezelfde sector. Oud-ondernemers investeren doorgaans gemiddeld meer in andere bedrijven als geldschieter en coach op individueel niveau of door te participeren in private equity (verzameling van niet beursgenoteerde ondernemingen).

Verschillende routes naar financiële reisdoelen

Wij adviseren onze relaties om voldoende vermogen te reserveren op de spaarrekening om van te kunnen leven in de eerste jaren. Het vermogen dat voor de lange termijn kan worden uitgezet wordt dan geïnvesteerd in, bij de ondernemer, passende beleggingsvormen. Denk aan bijvoorbeeld een vorm van vermogensbeheer, hypothecaire financieringen met ruime dekking, zakelijk vastgoed, private equity enz. Desgewenst kan hiernaast een deel worden gereserveerd voor ondernemersactiviteiten. Dat geeft de ondernemer de vrijheid om zelf te ondernemen of individueel te participeren.

Bij alle keuzes die gemaakt worden blijft het vermogensplan (zie onze vorige column) koersbepalend voor risico, rendement en looptijd. Uiteraard kan met de praktische invulling van investeringen worden geschoven, mits passend bij de risico-indeling. Per slot van rekening streeft iedere (oud)ondernemer ernaar om zijn financiële reisdoelen te behalen …

Deze column wordt vervolgd

Disclaimer

De verstrekte informatie mag u nimmer opvatten als een persoonlijk advies. U dient de juistheid en volledigheid van deze informatie altijd te verifiëren en in samenspraak met uw adviseur om uw persoonlijke situatie te bespreken.