Dit keer in de spotlight: Theo Kemps. Op het moment van verschijnen van dit artikel is hij al 9 jaar als partner aangesloten bij Duisenburgh en werkt vanuit zijn eigen kantoor in Brandevoort. Dat hij een carrière als vermogensbeheerder tegemoet zou gaan, lag niet per sé voor de hand. Als afgestudeerd aardrijkskundige en bioloog, startte Theo zijn carrière als accountmanager voor een grote farmaceut. In die tijd, maakte hij in zijn privé kennis met de zogeheten beleggingshypotheek. Vanaf dat moment begon het bloed te kruipen waar het niet gaan kon: Theo ontdekte zijn passie voor beleggen, beleggingsadvies en alles wat daar bij hoort. Steeds meer werd zijn interesse gewekt, steeds meer ging hij zich in de materie verdiepen. Inmiddels kan hij zich geen werkend leven zonder blik op de beurs meer voorstellen. Alle reden om Theo, zijn drijfveren en zijn onderneming beter te leren kennen!

Ik tref iemand die oprecht, eerlijk en recht door zee is. Gemakkelijk in de omgang, nieuwsgierig en breed geïnteresseerd. Over dat laatste zegt hij: “In mijn CV zit geen rechte lijn in. Alles wat ik doe, doe ik met passie. En dat blijf ik doen, zolang als ik het leuk vind. Als dat niet meer zo is, moet je zorgen dat je iets anders doet.” Hij vervolgt: “Toch kan ik me nu niet voorstellen dat ik nog iets anders ga doen. Ik heb een passie voor reizen en het zou kunnen dat ik nog ooit in kleine groepen reizen ga begeleiden, maar dat wordt dan na mijn pensioen.”

Naast een passie voor beleggen en reizen, is Theo groot PSVfan. Hij heeft al 45 jaar een seizoenskaart. “Laten we zeggen: mijn rood-witte hart klopt.”

Theo startte zijn beleggingscarrière bij de Rabobank in Nuenen. Men was op zoek naar iemand met commerciële ervaring. En geboren en getogen in Nuenen. Toen was de vraag: “Heb je verstand van beleggen?”. Die had hij nog niet al te veel. Maar dat was geen probleem. “Ik mocht 3 maanden naar Rabobank Nederland voor een opleiding en ik kon daarna aan de slag.”

Toen de wegen van Theo en de Rabobank scheidden, kon Theo waarmaken wat hij jaren had geroepen, namelijk: “Dit kan ik ook voor mezelf.” Hij kwam in gesprek met Duisenburgh en binnen 5 minuten was duidelijk dat het klopte.

“Duisenburgh en ik zijn een gouden match gebleken.”

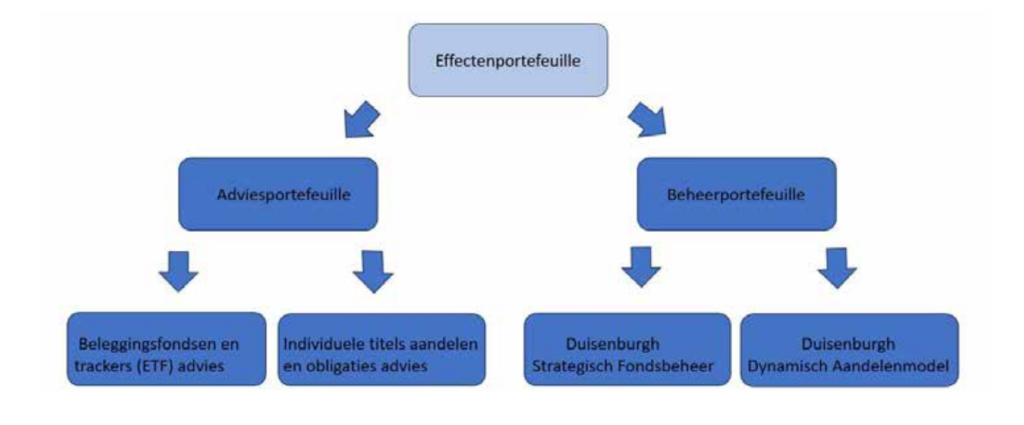

Het partnerschap brengt hem veel rust. “Het belangrijkste is, dat er een gedegen organisatie met een goede naam achter mij staat, waar ik terecht kan op het moment dat er dingen spelen die ik zelf niet weet of kan. Van administratie, tot financiële planning, tot erfrecht tot fiscaal recht bijvoorbeeld. Ook weet ik dat – op het moment dat er iets met mij gebeurt– mijn klanten worden overgenomen en niet in het diepe vallen. Dat die continuïteit gewaarborgd is, vind ik heel fijn.”

Dat Theo niet van de gebaande paden is, blijkt niet alleenuit zijn levensloop. “Als het niet standaard is, vind ik het het leukst. Het zorgt voor dynamiek, dat er iets extra’s gebeurt. Ik probeer graag dingen uit en dingen mogen best tijd kosten. Ik weet niet of het de reden is voor mensen om klant bij mij te worden, maar mijn creativiteit is in elk geval een redenwaarom mensen klant blijven.”

“Als ik altijd “ja en amen” zeg en alles akkoord vind, dan is er iets echt niet goed.”

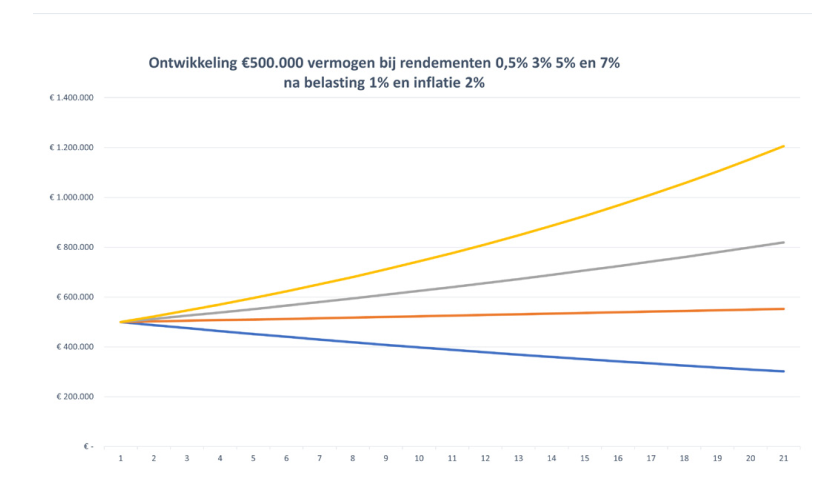

Theo gaat verder: “Ik wil weten wat iemand bezighoudt, waarom mensen bepaalde dingen doen, hoe ze tot die dingen gekomen zijn. En dan spiegel ik: Heb je daar aan gedacht?, Wat als je het van die kant bekijkt?, Wat staat er in je testament?” Volgens Theo leert de ervaring dat veel mensen vermogen hebben vergaard, maar niet precies weten wat ze willen voor de toekomst. “Als je daar helderheid in kunt scheppen en mensen kunt helpen bij die zaken die ze in elk geval moeten regelen, dan kun je bijdragen aan financiële fitheid.”

“Het zijn geen zaken die standaard bij beleggen horen, maar door er aandacht aan te geven, kan ik wel waarde toevoegen, die verder gaat dan 2 of 3% extra rendement.”

Voor zijn klanten is Theo er op elk moment. “Overdag of ’s avonds, waar ter wereld ik ook ben, er komt altijd een reactie.” En hij neemt de tijd. “Gesprekken met klanten duren eerder 2 dan 1 uur. En dat wordt gewaardeerd. Het is gewoon heel anders dan dat je een callcenter krijgt, je nummer mag ingeven en vervolgens niet teruggebeld wordt.” Die bereikbaarheid is een belangrijke waarde. Net als eerlijkheid, open communicatie, vertrouwen en samenwerking.

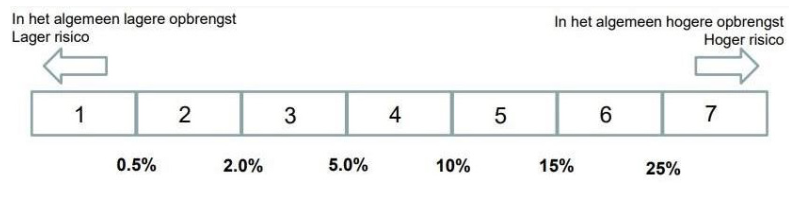

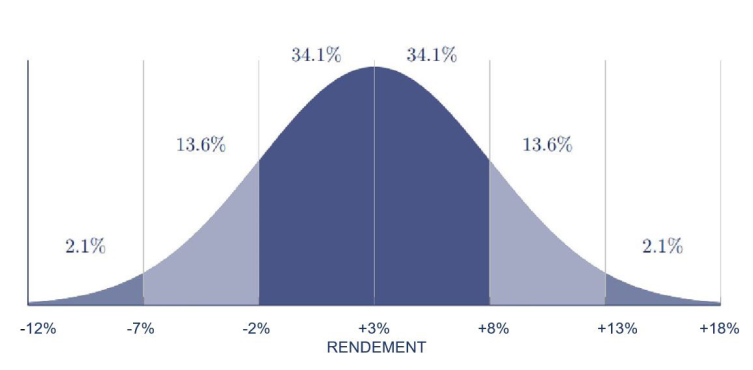

Het liefst werkt Theo met ondernemers. Als het kan ook nog ondernemers die in dezelfde levensfase zitten als hij. Zoals hij het zelf beschrijft: “Mensen die weten wat er in de wereld te halen is, die weten wat ze hebben moeten doen om hun vermogen te vergaren en daarom willen dat er goed voor dat vermogen gezorgd wordt.” Hij gaat verder: “Ondernemers snappen dat je bepaalde keuzes moet maken om iets te bereiken. En accepteren dat daar risico bij hoort. Dat hoort ook bij beleggen.”

Herken jij je in dit ondernemersprofiel en wil jij graag een met Theo om de tafel? Bel dan voor een kennismaking met 06 40 288 263 of stuur een email naar tkemps@duisenburgh.nl dan kijken we hoe Theo jouw vermogen aan het werk kan zetten op een manier die bij jou past!