Vooruitzichten financiële markten 2019

Het beleggingsjaar 2018 werd gekenmerkt door onzekerheid en onrust. Diverse geopolitieke kwesties hielden de financiële markten in hun greep. Aanvankelijk wisten de aandelenbeurzen nog te herstellen van enkele paniekaanvallen. In oktober moesten we er echter aan geloven. Koersen daalden over een breed front. Beleggers konden zich niet meer vastgrijpen aan eerder uitgezette piketpalen. Wordt 2019 een jaar, waarin de wereldeconomie zich kan herpakken of stevenen we af op een recessie? Hoe zien de vooruitzichten financiële markten 2019

Vooruitzichten

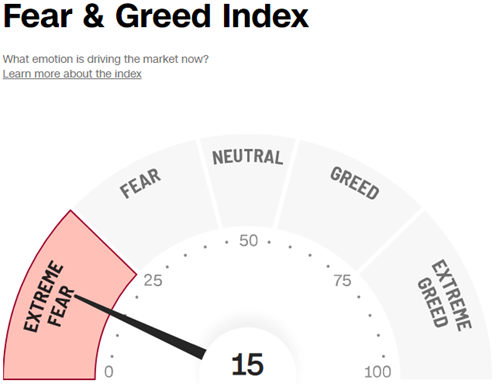

Hoe hangt de vlag erbij voor 2019; zien we een ommekeer in het sentiment? Vooralsnog lijkt het daar niet op. Diverse gebeurtenissen die beleggers zwaar op de maag liggen zijn doorgeschoven naar 2019. De handelsvete tussen de VS en China lijkt maar niet opgelost te worden. De Amerikaanse president Trump heeft aangegeven dat hij uiterlijk eind maart een overeenkomst wil hebben met de Chinezen. Zo niet, dan leidt dit onherroepelijk tot nieuwe importheffingen op Chinese producten. De stemming over het Brexit voorstel is te elfder ure uitgesteld en over de jaarwisseling heen getild.

Eisen van Brussel

De Italiaanse regering broedt op haar begrotingsvoorstel, dat tegemoet zal moeten komen aan de eisen van Brussel. Ook hierover zullen we pas in 2019 uitsluitsel krijgen. En dan hebben we nog een kwestie… ‘’les gilets jaunes”. Blijven de Franse protestacties van de gele hesjes een geïsoleerd probleem of slaat de trend over naar andere landen in Europa? Kortom, we signaleren tal van ontwikkelingen, waarvan we de uitkomst niet kunnen voorspellen. Wat we wel weten is dat het de onrust bij beleggers niet zal wegnemen. Zij moeten zich op kousenvoeten een weg banen door dit mijnenveld. De onzekerheid zal in ieder geval een toenemende beweeglijkheid op de financiële markten tot gevolg hebben.

Lichtpuntjes

Zijn er dan helemaal geen lichtpuntjes en wordt 2019 al op voorhand een beleggingsjaar dat we snel willen vergeten? Helemaal niet! Laten we vooral vaststellen dat de wereldeconomie nog altijd een gezonde groei vertoont. De groei zwakt weliswaar af, maar is nog altijd bovengemiddeld. De winsten van bedrijven zijn nog altijd op niveau en vooralsnog lijkt het er niet op dat we snel af zullen glijden in een recessie. De macro-economische fundamenten zijn daar eenvoudigweg te goed voor. Wel zullen we meer dan ooit zorgvuldig moeten zijn bij de selectie van de verschillende beleggingscategorieën.

Macro-economische omgeving

De afgelopen kwartalen is duidelijk geworden dat het groeitempo van de wereldeconomie afneemt. Maar het is te eenvoudig om daaruit te concluderen dat we afstevenen op een recessie. We bevinden ons rond de top van de economische cyclus, waardoor de groeimotor begint te haperen. De wereldhandel staat onder druk door het protectionistische beleid van de Verenigde Staten. Maar zoals gezegd, de groei is nog altijd bovengemiddeld.

Internationaal Monetair Fonds

Het Internationaal Monetair Fonds (IMF) verwacht dat de wereldeconomie in 2019 minder snel zal groeien, door de handelsvete tussen de VS en China. Het IMF heeft haar groeiramingen voor de verschillende regio’s verlaagd. De groei van de wereldeconomie wordt geraamd op 3,7%. De verwachtingen voor de VS en Europa zijn verlaagd tot respectievelijk 2,5 en 1,9%. Nederland is met een verwachte groei van 2,4% een positieve uitschieter. Tenslotte heeft het IMF ook de groei voor de Chinese economie teruggebracht tot 6,2%.

De grootste bedreiging voor de wereld-economie is de globale schuldenberg, die inmiddels 250.000 miljard dollar bedraagt en daarmee 60% groter is dan in 2007. Door het gevoerde beleid van centrale banken zijn de middelen uitgeput, om in geval van een nieuwe recessie opnieuw in te grijpen. Er is geen ruimte om de schulden verder toe te laten nemen.

Rente en inflatie

In de Verenigde Staten daalt de kapitaalmarktrente (lange rente), terwijl de korte rente, mede onder invloed van het beleid van de Fed, gestaag, oploopt. Als de Fed dit beleid blijft volgen kan dit leiden tot een zogenaamde inverse rentecurve. Eenvoudig gezegd wordt de korte rente hoger dan de lange rente. Dit wordt gezien als een negatief signaal dat in het verleden vaak een voorbode was van een recessie. Of dat onder de huidige omstandigheden weer zo is valt te bezien. We moeten niet vergeten dat de korte rente (kunstmatig) stijgt onder invloed van het beleid van de Fed. Samen met de ietwat terugvallende groei, kan dit leiden tot een behoudender beleid van de Fed. Wellicht dat het aantal geplande renteverhogingen (wij houden rekening met 3) lager zal uitvallen, als de lonen en de inflatie minder hard blijken te stijgen.

In Europa gaat de ECB een andere koers varen. Zij heeft aangekondigd dat de stimulerende maatregelen het komende jaar afgebouwd worden. Vanaf januari stopt de ECB met het opkopen van obligaties. Afhankelijk van de inflatieontwikkeling kan de ECB in de loop van het jaar een begin maken met het verhogen van de rente. Mede omwille van deze beleidslijn verwachten wij dat de markt hierop anticipeert en dat de kapitaalmarktrente zal oplopen. Daarom houden wij rekening met negatieve rendementen op Europese staats- en bedrijfsobligaties.

Obligaties

Voor obligaties voorspellen we al meerdere jaren een uitdagende omgeving. Dat zal in 2019 niet anders zijn. De balans tussen de kredietkwaliteit en rendement is zeer fragiel. De ontwikkeling van de inflatie en de rentecurve spelen een bepalende rol.

Obligaties in de VS

Obligaties in de VS leveren nog wel een aantrekkelijk rendement op (2,8%). Daarbij moet gezegd worden dat dit rendement in US dollar betreft. Wij nemen in het risicomijdende deel van de portefeuille bij voorkeur geen valutarisico. Als we het dollarrisico willen afdekken kost dat onder de huidige omstandigheden bijna 2,5%. Daarmee verdampt het rendement als sneeuw voor de zon. Dit is de reden waarom we terughoudend zijn met het beleggen in Amerikaanse obligaties.

Europese obligaties

In Europa liggen de rentes echter op een heel ander niveau. De 10-jaars Duitse Bund liep begin dit jaar nog op tot ruim 0,80% om vervolgens schoksgewijs terug te vallen tot een schamele 0,25%. Dit is lager dan het startniveau van dit jaar. Dit geeft gelijk aan hoe het gesteld is met de rentevergoedingen op Europese obligaties. Er is weinig eer te behalen aan staatsobligaties (behoudens die van Zuid-Europese landen) en kwaliteitscredits. De rendementsverwachting voor het komende jaar is licht negatief. Dit is slechts anders als de paniek bij beleggers toeslaat en zij staatsobligaties van kernlanden als veilige haven kopen.

High yield obligaties leveren, mede door de recente koersdalingen en de gestegen risicopremies, een substantieel hoger rendement op dan investment grade papier. Oplopende kapitaalmarktrentes kunnen een negatief effect hebben op deze obligatiecategorie, maar de hogere rente-inkomsten bieden voldoende compensatie. In de VS is de high yield markt veel omvangrijker dan in Europa. Een risico is de grote weging naar de olie/energiesector. Wij geven daarom de voorkeur aan Europese high yield obligaties, waar dit veel minder het geval is.

Misschien wordt 2019 dan toch het jaar, waarin inflation linked obligaties kunnen schitteren. Tot op heden heeft een investering in deze categorie weinig opgeleverd. De benodigde (en verwachte) oplopende inflatie bleef uit. De krappere arbeidsmarkt en fiscale stimulansen lijken nu een voorbode te zijn van een stijgende inflatie.

Obligaties van opkomende landen

Obligaties van opkomende landen hebben in 2018 een behoorlijke veer gelaten. De oorzaak lag vooral in de depreciatie van de lokale valuta ten opzichte van de US dollar. Daarnaast had deze categorie te lijden onder de uitstroom van kapitaal door de stijgende Amerikaanse rente. De koersen bevinden zich echter op een interessant niveau, de effectieve rendementen zijn aantrekkelijk en de valuta’s bevinden zich op historisch lage standen. Wij beoordelen een belegging in deze categorie dan ook als aantrekkelijk en geven de voorkeur aan obligatieleningen in lokale valuta.

Aandelen

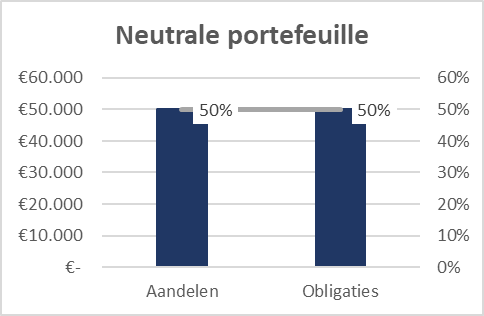

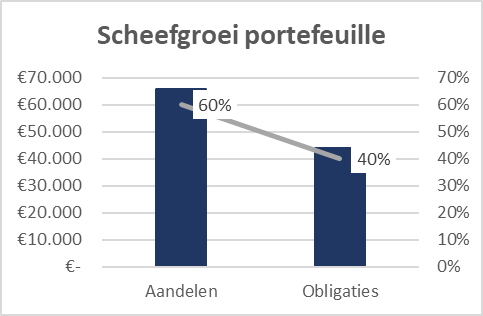

Ondanks de onzekerheid die heerste zijn er voldoende aanknopingspunten voor aandelenmarkten om in 2019 een goed resultaat te boeken. In de eerste helft van het afgelopen jaar zijn de koersen van indices flink opgelopen (vooral in de VS) onder aanvoering van een selecte groep groeiaandelen. Vooral de mega cap technologieaandelen bepaalden de tendens. Voor het komende jaar verwachten wij een omslag van ‘groei’-aandelen naar ‘waarde’-aandelen. De afgelopen maanden waren deze contouren al zichtbaar. Waarde aandelen zijn de afgelopen jaren achtergebleven ten opzichte van ‘groei’ aandelen. De grootste hype in het groeisegment hebben we wel achter de rug. Vooral aandelen van ondernemingen met een stabiele winstontwikkeling, een sterke balans en een stabiel dividendrendement achten wij kansrijk.

Europese beurzen

De Europese beurzen bleken in 2018 een zwakke broeder. Waar we in eerste instantie geloofden in een wederopstanding van Europese aandelen, bleven zij schromelijk achter bij de prestaties van hun Amerikaanse collega’s. Vooral de financiële- en de automobielsector bleken de gebeten hond met verliezen die opliepen tot boven de 20%. Deze aandelen waren zeer bepalend voor de slechte prestaties van de Eurostoxx50. In het small cap segment was dezelfde trend waarneembaar. Historisch gezien kent deze aandelencategorie een hogere beweeglijkheid dan large caps en dat bleek ook nu weer.

Europese aandelen

De kansen van Europese aandelen worden voornamelijk beïnvloed door de politieke tegenwind. Als deze aanhoudt zal de winstgroei van bedrijven afnemen, wat negatief afstraalt op de beurskoersen. Veel slecht nieuws is echter al ingeprijsd. Daarbij zijn Europese aandelen goedkoop, zijn de balansen van bedrijven gezond en zijn de dividendrendementen aantrekkelijk. Bovendien kan een oplopende inflatie en stijgende rentes een impuls geven aan specifieke sectoren, zoals de financiële dienstverlening. Zeker als de politieke lucht opklaart en de onzekerheid naar de achtergrond verdwijnt, geven wij de voorkeur aan Europese aandelen boven Amerikaanse.

Amerikaanse beurzen

De prestaties van de Amerikaanse beurzen zijn het komende jaar sterk afhankelijk van de ontwikkeling van de winstniveaus van bedrijven. Vooralsnog hebben veel bedrijven de stevige koers-winstverhoudingen kunnen waarmaken. De vraag is of de winstontwikkelingen voldoende robuust zijn om ook het komende jaar aan de hoge verwachtingen te voldoen. Het afgelopen jaar hebben we gezien dat koersen ongenadig worden afgestraft als de cijfers tegenvallen. In 2018 waren wij onderwogen in Amerikaanse aandelen omwille van de gedachte, dat aandelen in deze regio bovenmatig hoog geprijsd waren. Beleggers hebben zich vooral gericht op groeiaandelen (en dan met name de FAANG aandelen) en hadden weinig oog voor koers-winstverhoudingen. Amerikaanse aandelenmarkten zijn nog nooit zo duur geweest ten opzichte van andere regio’s. Bovendien houden wij rekening met de kans dat de stimulerende werking van de belastingverlagingen afneemt. Wij denken daarom dat aandelen uit andere regio’s meer kansrijk zijn.

Opkomende markten

Opkomende markten hebben flinke tikken moeten incasseren. De sterkere US dollar en tal van geopolitieke problemen hebben aandelen van opkomende markten stevig onder druk gezet. Lokale valuta’s daalden en de schuldenlasten (veelal in Amerikaanse dollars) namen toe. Daarnaast zag deze markt kapitaal uitstroom door de stijgende Amerikaanse rente. Kortom, het bloed vloeide door de straten. Inmiddels is de storm gaan liggen. Ook opkomende markten blijken niet immuun voor het negatieve sentiment rondom de handelsperikelen tussen China en de VS. De omgeving blijft uitdagend, maar het potentieel is enorm. Alleen al vanuit demografisch oogpunt zijn dit landen waar de economische groei de komende jaren veel meer ruimte heeft dan in ontwikkelde markten. Wij blijven dan ook overwogen in deze regio. Daarbij merken we op dat de selectie van landen en bedrijven een essentiële rol speelt.

Japanse Nikkei

De Japanse Nikkei heeft een turbulent jaar achter de rug. De Japanse graadmeter kon zich niet onttrekken aan de malaise op de wereldwijde beurzen. Ook de Japanse belegger kijkt met angst en beven naar de ontwikkelingen rondom de handelsvete tussen de VS en China. Intussen voldeed de Japanse yen weer aan de verwachtingen die bij een veilige haven hoort, waardoor voor de Europese belegger een deel van het verlies gecompenseerd werd.

Herverkiezing Abe

Positief was de herverkiezing van Abe, wat resulteert in een voortzetting van het huidige beleid. Voor de Japanse economie wordt 2019 een cruciaal jaar. In oktober staat de geplande btw verhoging op het programma. De laatste keer (2014) dat de btw verhoogd werd, leidde dit onherroepelijk tot een recessie. Het is afwachten hoe de economie deze verhoging verteert. Dat de onzekerheid hierover ook bij de beleidsmakers groot is, blijkt uit het feit dat de verhoging al twee maal is uitgesteld. Verder heeft het er alle schijn van dat de Japanse economie momenteel aan het maximum van haar kunnen zit. Dat betekent dat de groei de komende tijd waarschijnlijk afneemt tot ‘normale’ niveaus. Wij voelen ons comfortabel bij de huidige neutrale weging in deze regio.

Alternatives

De afgelopen jaren hebben wij steeds meer gewicht toegekend aan alternatieve beleggingen in onze portefeuilles. De doelstelling is duidelijk; we willen een groter deel van ons belegd kapitaal alloceren naar een beleggingscategorie die minder correlatie heeft met de ontwikkelingen op de aandelen- en rentemarkten. De afgelopen twee jaren is deze keuze niet onverdeeld gelukkig geweest. Een kenmerk van deze categorie is dat zij het best tot haar recht komt, als de beweeglijkheid van financiële markten groot is. Gek genoeg was de beweeglijkheid, ondanks alle geopolitieke onzekerheid, lang historisch laag. Alternatieve strategieën kwamen hierdoor onvoldoende uit de verf en wisten geen substantiële positieve bijdrage te leveren aan het portefeuilleresultaat.

Kantelpunt

De laatste maanden van 2018 vormden een kantelpunt. De onrust op de markten nam toe en de volatiliteit liep gestaag op, in tegen stelling tot de kortere pieken die we eerder zagen. Alternatieve strategieën wisten direct te profiteren van deze omslag. Wij zijn van mening dat de onzekerheid de komende tijd zeker niet uit de lucht is en zelfs nog verder toe kan nemen. Wij blijven enthousiast over deze categorie, die kan uitgroeien tot een hoeksteen van de portefeuille.

Valuta

De EUR/USD heeft als valutapaar de afgelopen jaren een onstuimig koersverloop door-gemaakt. Of het koersverloop het komende jaar een stabieler patroon zal vertonen weten we niet. De verwachting is dat de rentespread tussen de 10-jaars Duitse bund en de 10-jaars Amerikaanse treasury zal verkrappen in het voordeel van de euro. Daarnaast is de kans groot dat de fundamentele situatie rond de USD verslechtert. De Amerikaanse economie bevindt zich rond de top van de economische cyclus en de kans is aanwezig dat de groei in de loop van 2019 vertraagt. Daarentegen lijkt het erop dat alle negativiteit rond de Brexit en Italië al is ingeprijsd. Kortom, er is ruimte voor de euro om terrein op de dollar te winnen. De consensus van valutaspecialisten ligt voor eind 2019 op een niveau van 1.20.

Onroerend Goed

Onroerend goed heeft zich niet kunnen onttrekken aan de malaise op de mondiale beurzen. De koersen van vastgoedaandelen daalden over een breed front. Enerzijds heeft vastgoed traditioneel te lijden onder renteverhogingen. In de VS was dit aan de orde. Omwille van die reden hebben wij al eerder gekozen voor een onderweging in deze regio. Maar ook Europese vastgoedondernemingen werden afgestraft, ondanks de goede positionering en verbeterde bezettingsgraden. De kwaliteit van de onroerend goed portefeuille is robuust en de huurinkomsten lopen op. De meeste vastgoedaandelen noteren momenteel tegen aanzienlijke discounts ten opzichte van de intrinsieke waarde. De dividendrendementen zijn daardoor zeer aantrekkelijk te noemen. Wij verwachten dat de rente in Europa het komend jaar slechts beperkt zal oplopen. Vastgoed is daarom een aantrekkelijk alternatief voor een aandelenbelegger, die graag inkomsten uit zijn beleggingen ontvangt.

Grondstoffen

In het derde kwartaal van Q3 leken alle ingrediënten aanwezig om een opleving van goud te verwachten. Echter, verder dan een lichte oprisping kwam het niet. Het begint er steeds meer op te lijken dat goud haar glans, als ultieme veilige haven in onzekere tijden, heeft verloren. De koersstijging van 4% van een troy ounce goud steekt schril af tegen de verliezen die aandelenmarkten hebben geïncasseerd. Een van de natuurlijke vijanden van goud is een stijgende rente. Dat kan mede oorzaak zijn van de matige prestaties van deze belegging. Wij verwachten dat de rente een stijgende trend vertoont en wij zijn dan ook van mening dat er betere beleggingsmogelijkheden zijn. Vooralsnog zien wij onvoldoende aanleiding om naar goud te alloceren.

Olieprijs

De olieprijs zat in 2018 flink in de lift. De prijsontwikkeling verliep weliswaar met horten en stoten, maar begin oktober werd het hoogste niveau bereikt van ruim €86,-. De reden voor de stijging is tweeledig. De OPEC-landen bleken niet van plan de productie verder op te voeren en de markt vreesde voor de gevolgen van handelssancties tegen Iran. De verwachte sancties werden echter fors afgezwakt, waardoor de olieprijs in een vrije val terecht kwam. De oplopende voorraden schalie-olie in de VS versterkten dit effect. Bovendien bleek de wereldwijde productie hoger te zijn dan verwacht. Het fragiele evenwicht werd verstoord en de prijs van een vat Brentolie zakte terug tot een niveau onder de $60,-.

Ingrijpen OPEC

De OPEC moest ingrijpen om de balans in de markt te herstellen. Dit bleek een moeilijke bevalling gezien de uiteenlopende belangen van de leden. Na lang onderhandelen zijn zij tot overeenstemming gekomen over een productiebeperking, die de markt moet stabiliseren. De ontwikkeling van de prijs is hoogst onzeker. Meerdere factoren zijn van belang bij het bepalen van de richting. Welke gevolgen heeft de groeivertraging van de wereldeconomie voor de vraag? En in hoeverre zijn de olieproducerende landen in staat om de productie daadwerkelijk op te voeren als de vraagt stijgt?

Duisenburgh Vermogensregie B.V.

December 2018

Disclaimer

Duisenburgh Vermogensregie B.V. heeft een vergunning en staat onder toezicht van de Autoriteit Financiële markten en De Nederlandsche Bank. De informatie die is opgenomen in deze publicatie is uitsluitend bestemd voor algemene doeleinden. Deze informatie biedt onvoldoende basis voor een beleggingsbeslissing. Wij adviseren u voorafgaand aan een eventuele actie deskundig advies in te winnen. Deze publicatie is geen aanbod en u kunt aan deze publicatie geen rechten ontlenen.