Een netto bonus? Goed voor een blije werknemer en werkgever!

Het einde van het jaar is in zicht. Hebben uw medewerkers zich ook in dit Corona jaar weer van hun beste kant laten zien? Dan is het fijn wanneer u dat kunt waarderen door een bonus in december.

Net als in 2020 is ook in 2021 de vrije ruimte van de werkkostenregeling verruimd van 1,7% naar 3% over de eerste € 400.000. Zeker gezien het feit dat er ook dit jaar weer weinig gelegenheid is geweest voor personeelsfeesten en -uitjes is er vaak behoorlijk wat ruimte om fiscaal vriendelijk te belonen. Dit levert een mooi budget op om een netto bonus uit te keren. De werknemer betaalt geen loonheffingen over dit bedrag en u geen sociale verzekeringspremies. Als dat geen win-win situatie is. Let er wel op dat de vrije ruimte niet overschreden wordt want dan betaalt u over het meerdere een eindheffing van 80%.

Voor 2022 gelden weer de normale percentages. Over de eerste € 400.000 van de fiscale loonsom is het weer 1,7%. Boven de € 400.000 geldt een vrije ruimte van 1,18%.

De onbelaste thuiswerkvergoeding

Zoals u wellicht weet geldt weer het dringende advies om thuis te werken. Voor veel medewerkers toch een iets minder groot probleem dan in 2020. Inmiddels is het hybride werken helemaal van deze tijd. Veel medewerkers ervaren de mix van een paar dagen thuiswerken en een paar dagen naar de zaak als heel positief. Het recht om thuis te werken is inmiddels bij bepaalde groepen medewerkers een belangrijke arbeidsvoorwaarden geworden.

Het Nibud berekende dat medewerkers gemiddeld € 2 per thuisgewerkte dag aan extra kosten maken. Het kabinet sluit voor 2022 aan bij dit bedrag. Kwam voorheen deze vergoeding vaak ten laste van de vrije ruimte van de werkkostenregeling, vanaf 2022 is het een gerichte vrijstelling en kan het onbelast vergoed worden. Een werkgever mag voor eenzelfde dag niet tegelijkertijd een vergoeding geven voor thuiswerken én de reiskosten voor het woon-werkverkeer toepassen. De werkgever bepaalt voor welke vergoeding er in deze situatie gekozen wordt.

Omdat het bijhouden van de thuiswerkdagen en reisdagen een administratief tijdrovend klusje is kan vanaf 1 januari 2022 in het geval van een vast patroon gekozen worden voor een vaste thuiswerkvergoeding en een vaste reiskostenvergoeding.

Na het geboorteverlof, aanvullend geboorteverlof nu ook betaald ouderschapsverlof

Sinds 1 januari 2019 krijgen partners 5 werkdagen vrij direct na de geboorte van hun kind. Dit verlof wordt voor 100% betaald door de werkgever. Vanaf 1 juli 2020 kan er binnen 6 maanden na de geboorte van het kind aanvullend geboorteverlof opgenomen worden. Dit verlof duurt minimaal 1 week en maximaal 5 weken. Voor het verlof kan een uitkering aangevraagd worden bij het UWV en deze bedraagt 70% van het dagloon.

Vanaf 2 augustus 2022 kan uw werknemer maximaal 9 weken betaald ouderschapsverlof opnemen. Dit verlof kan flexibel worden opgenomen binnen het eerste jaar na de geboorte van het kind. Alle werknemers die na 4 oktober 2021 een kind hebben gekregen kunnen gebruik maken van deze regeling. Ook voor dit verlof kan men een uitkering aanvragen bij het UWV van 50% van het dagloon. Mogelijk wordt dit percentage nog verhoogd naar 70%. Daarnaast blijft dan nog het onbetaalde ouderschapsverlof voor 17 weken voor kinderen tot 8 jaar.

Wat verder nog bijzonder is: ook DGA’s kunnen gebruik maken van het betaalde ouderschapsverlof.

STAP budget en SLIM subsidie, de overheid stopt veel geld in opleiding en ontwikkeling

De overheid is van mening dat de beroepsbevolking zich een leven lang moet ontwikkelen. Een deel van de werknemers heeft al een budget via de werkgever. In 2022 komt de overheid met een aanvulling hierop. Hiervoor is de subsidieregeling STimulering ArbeidsmarktPositie (STAP) in het leven geroepen. Werkenden en werkzoekenden kunnen maximaal € 1.000 per jaar ontvangen voor scholingsactiviteiten.

Vanaf 1 maart 2022 kan een aanvraag ingediend worden bij het UWV voor het volgen van een opleiding, training of cursus. Er wordt een STAP portaal geïntroduceerd waar de werknemer de subsidieaanvraag in kan dienen. De verwachting is dat het UWV in ieder geval 200.000 subsidieaanvragen kan goedkeuren in 2022. Er zijn vijf tijdvakken waarin telkens voor € 36 miljoen aan subsidie uitgekeerd kan gaan worden. Bij de aanvragen geldt het principe “wie het eerst komt, wie het eerst maalt”. Goed dus om medewerkers tijdig te wijzen op deze mogelijkheid.

Naast het STAP budget is er nog een andere scholingssubsidie, de Stimuleringsregeling leren en ontwikkelen in mkb ondernemingen (SLIM). In 2022 is hiervoor € 49 miljoen beschikbaar gesteld door de overheid. Mkb-ers kunnen subsidie aanvragen voor activiteiten die bijdragen aan de ontwikkeling van medewerkers. Voorbeelden zijn het inschakelen van een extern adviseur die een toekomstgericht opleidingsplan maakt of een loopbaanadviseur die hierover adviezen geeft aan medewerkers. Het eerstvolgende aanvraagtijdvak opent op 2 maart 2022.

Veilige en gezonde thuiswerkplek voor medewerkers

Ook als medewerkers thuiswerken moet de werkgever zorgen voor goede en veilige arbeidsomstandigheden. Dat noemt de wet de zorgplicht. Het gaat dan om een goede werkplek en het voorkomen van psychosociale arbeidsbelasting. De mate waarin de werkgever dit in moet vullen is afhankelijk van wat redelijkerwijs gevraagd kan worden. De werkgever beoordeelt per werknemer welke gebruiksvoorwerpen en technische systemen nodig zijn. Deze moeten bijdragen aan de veiligheid, de gezondheid, het comfort en het functioneren van de medewerker. De kosten voor de inrichting van de werkplek vallen onder de gerichte vrijstellingen.

Daarnaast zijn werkgevers verplicht om hun medewerkers actief te instrueren en voor te lichten over het gebruik van ergonomisch verantwoorde arbeidsmiddelen. Het is belangrijk om de risico’s van thuiswerken op te nemen in de Risico-Inventarisatie & Evaluatie (RI&E). Sinds de toename van het thuiswerken worden de meest voorkomende klachten veroorzaakt door de keukentafel en het beeldscherm. Houdt aandacht voor de (mentale) gezondheid van uw medewerkers. Het leidt niet alleen tot minder ziekteverzuim, maar zorgt ook voor meer werkplezier en productiviteit.

Mochten er vragen zijn over een van de onderwerpen in deze nieuwsbrief of heeft u andere vragen over salaris- of personeelszaken neem dan contact op met onze salarisadviseurs Mieke Toonders of Monique Loomans.

Wat is het nettorendement op uw vermogen?

Een bijdrage door:

Robert Verberne CFP

Financieel Planner | Vermogensregisseur

Wat is het nettorendement op uw vermogen? Op deze vraag krijg ik als financieel planner bij Duisenburgh vaak het antwoord:

‘Onze onderneming groeit harder dan ooit, de stijging van de waarde van het onroerend goed is ongekend en ook over het resultaat op mijn beleggingsportefeuille ben ik al langere tijd tevreden. Dus dat rendement is uitstekend.’

De volgende vraag die ik stel is:

‘Welk vermogen en rendement heeft u zelf nodig om uw wensen en doelen in het leven te realiseren?’

De reactie die vaak volgt is:

‘Geen idee. Ons vermogen zullen wij zelf niet meer opmaken en met het huidige rendement gaat dat zeker niet lukken. Wat er overblijft, dragen we op termijn over aan de kinderen. Ik wil niet dat ze nu al kunnen beschikken over grotere vermogens. Maar ik wil ook niet dat er straks te veel naar de belastingdienst gaat. Daar betalen we jaarlijks al genoeg aan!’

Hoe kunnen we deze wensen van de relatie nu combineren om met elkaar te zorgen voor een passend nettorendement op het vermogen?

Met mijn vijftien jaar praktijkervaring als gecertificeerd financieel planner en vermogensregisseur, verzeker ik u dat een persoonlijk financieel plan uitkomst biedt. Het geeft u nieuwe inzichten én overzicht. Onze relaties zijn erdoor verrast. Niet alleen door de uiteindelijke uitkomst op papier, maar ook tijdens de weg die we er samen naartoe bewandelen. Deze weg kent de volgende route:

- Het inventariseren van de wensen en doelstellingen van de relatie. Niet alleen in euro’s, maar ook in andere persoonlijke doelstellingen.

- Het inventariseren van de financiële positie van de relatie.

- Het analyseren van de in kaart gebrachte financiële positie van de relatie in relatie tot zijn/haar wensen en doelstellingen.

- Het adviseren om te komen tot een financiële, fiscale en persoonlijke optimalisatie van de huidige situatie. Hierbij wordt ook uitdrukkelijk de relatie gelegd naar de volgende generatie.

- Als vermogensregisseur analyseer ik of de invulling van het vermogen, zoals onroerend goed, deelnemingen en beursgenoteerd beleggen, passend is bij uw situatie.

Door tijdig uw persoonlijk financieel plan op te maken, blijft u aan het stuur van het ‘optimale nettorendement op uw vermogen’.

Staat u ook aan de vooravond van belangrijke financiële keuzes of wilt u weten of u zich op de juiste weg bevindt? Neem dan gerust contact met mij op. U bent van harte welkom op ons kantoor in Waalre.

Blik op de beurs december 2021, zet uw vermogen aan het werk

Coronavariant Omikron zet beurzen lager

Door Theo Kemps

De nieuwe coronavariant die vanuit Zuid-Afrika zich over de wereld verspreidt zorgt voor een toegenomen onzekerheid. Verschillende landen beperken het aantal reisbewegingen en laten geen buitenlanders meer toe. De beurzen reageren op dezelfde manier als bij eerdere uitbraken en daalden de laatste weken fors. Een tweede punt van aandacht is de oplopende inflatie. Volgens de Europese meetmethode stegen de prijzen in Nederland met 5,6 procent ten opzichte van een jaar eerder. Of deze stijging tijdelijk is is afwachten maar zorgt nu al voor licht oplopende rentes. Een stijgende rente heeft een negatieve invloed op koers van obligaties.

De MSCI World Index daalde de afgelopen 3 maanden (1-9-2021 / 30-11-2021) met 1,3% het resultaat “Year To Date” YTD is +15,3%. De AEX daalde eveneens met 1,3% maar laat een rendement zien van ruim 24% over de eerste 11 maanden van 2021. De overige indices lieten de laatste drie maanden kleine plussen of minnen zien. Het gerealiseerde rendement over de eerste 11 maanden zijn: Dax-Index (+10%), Eurostoxx 50 (+14,3%), Dow Jones (+12,6%), S&P 500 (+21,5%) en de technologie index Nasdaq (+20,5%). De regio Azië deed het beduidend slechter en leverde een groot deel van de opgebouwde winst in. Het rendement YTD bedraagt nu voor de Nikkei 225 (Japan +1,8%), Hang Seng (Hong Kong +3%) en voor de Chinese beurs de Shenzen Stock Exchange (China A-Shares) een plus van 2%. Het slechtste resultaat wordt gerealiseerd door de MSCI Emerging Markets Index (1300 aandelen uit 27 opkomende landen) deze daalde dit jaar met meer dan 5%.

Dollar fors hoger

De Amerikaanse dollar steeg ten opzichte van de euro en sloot de maand november af op $1,13 per euro en stijging van 7,3% over 2021. De goudprijs daalde over de eerste elf maanden en staat nu op $1.788 per troy ounce, een verlies van 6,6% over 2021. De bitcoin zit dit jaar in een achtbaan met zeer forse uitslagen, vanaf $28.000 liep de koers op naar ruim $60.000 om deze winst vervolgens weer in te leveren. De huidige waarde van 1 bitcoin is $57.185. Dit is een positief rendement van bijna 100% over 2021, maar dit kan op het moment dat u dit lees weer volledig anders zijn.

De groei van uw vermogen

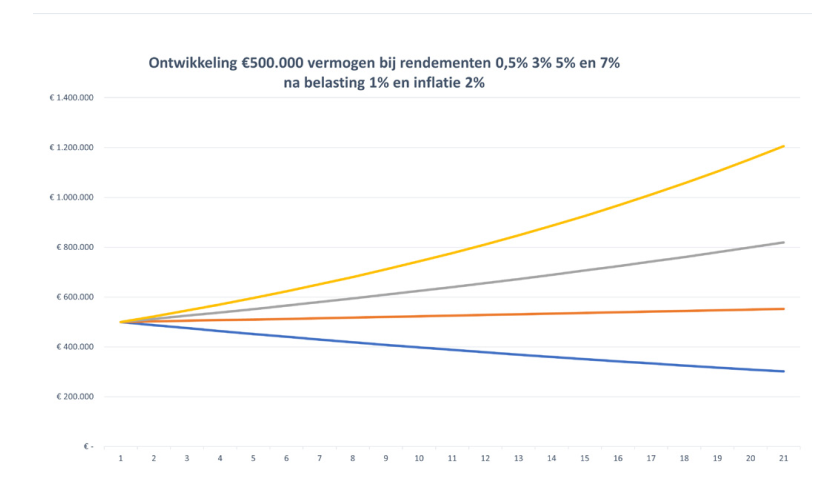

De groei van uw vermogen is afhankelijk van het rendement dat u realiseert door de jaren heen. Daarnaast moet u rekening houden met inflatie en belastingdruk. In onderstaande grafiek ziet u de ontwikkeling van €500.000,- vermogen bij verschillende rendementen (0,5%/3%/5%/7%). Daarnaast reken ik met een belastingdruk van 1% en een inflatie van 2%. De blauwe lijn geeft de ontwikkeling aan als u spaart met een rente van 0,5%. Na de inflatie en de te betalen belasting daalt de waarde van uw vermogen in twintig jaar naar € 309.000,-. Een daling van ruim 38%. De rode lijn geeft de ontwikkeling aan als u een rendement op uw vermogen realiseert van 3%. Na 20 jaar is de waarde van uw vermogen toegenomen tot €550.000 een rendement van 10%.

Om uw vermogen werkelijk te laten groeien na belasting en inflatie dient u dus een rendement te behalen dat hoger ligt dan 2,5%. Bij 5% rendement groeit uw vermogen aan tot €800.000,- en bij 7% naar meer dan €1.150.000,-

Uitgangspunten voor beleggen

Of beleggen voor u geschikt is hangt af van een aantal factoren. Ik kijk hierbij naar uw totale financiële plaatje, zowel naar uw privé als naar zakelijk vermogen. Welk risico wilt en kunt u lopen? Welk vermogen is beschikbaar en hoe lang kunt u dit missen? Deze uitgangspunten leggen we vast in uw eigen vermogensplan. Het vermogensplan is het uitgangspunt voor het bepalen van uw doelrisicoprofiel.

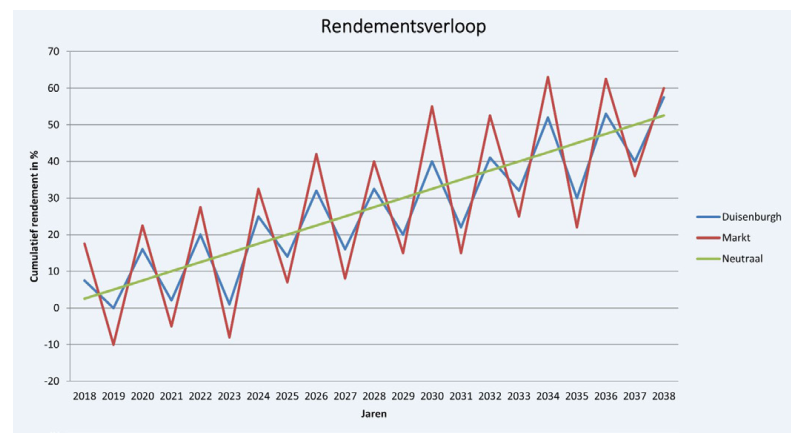

Rendementsverloop

De gemiddelde rendementsverwachting voor een neutrale portefeuille ligt tussen de 4 en 5%. In de grafiek aangegeven door de groene lijn. De beurs beweegt echter nooit in een rechte lijn maar is onderhevig aan koersschommelingen hierdoor kan uw vermogen in bepaalde periodes in waarde dalen. Hoe langer de periode hoe groter de kans dat u het gemiddelde rendement benadert. De strategie van Duisenburgh Vermogensregie is erop gericht de beweging zoveel mogelijk te beperken maar wel het gemiddelde rendement te realiseren (blauwe lijn) versus de markt (rode lijn).

Bij Duisenburgh Vermogensregie Kemps kunt u kiezen voor vermogensbeheer of vermogensadvies voor een te beleggen vermogen vanaf €500.000. Is dit vermogen er op dit moment nog niet maar is het wel een reële mogelijkheid om hier naar toe te groeien dan zet ik u graag op het goede spoor.

Benieuwd wat beleggen met uw eigen vermogensplan voor u kan betekenen? Neem vrijblijvend contact met mij op voor een eerste kennismaking en zet uw vermogen aan het werk.

Periodiek onderhoud aan uw financiële huishouding is essentieel!

Een bijdrage door:

Maarten Pothof CFP

Financieel Adviseur

Als Financieel Adviseur schrik ik regelmatig, wanneer ik inzage krijg in de financiële huishouding van particulieren en ondernemers. Hoe een en ander momenteel geregeld is en hoe dit anders (lees: beter) zou kunnen. Vaak is er veel werk aan de winkel om het weer op orde te brengen. Opvallend is dat dit verschijnsel zeker niet afhankelijk is van het inkomen of vermogen.

Na een uitgebreide inventarisatie overzie ik wat er wel, en vooral wat er niet, door de relatie is geregeld. Ook schets ik hoe het geregeld is. Dit leg ik voor aan de relatie. Met daarbij de controlevraag: is dit uw bedoeling? In de meeste gevallen is het antwoord ‘nee’. Gelukkig kan ik relaties vaak snel gerust stellen met een plan van aanpak om de financiële huishouding conform wensen en wetgeving op orde te brengen. Maar de schrik is er niet minder om.

Wanneer alles op orde is, is er aan de bestaande financiële producten natuurlijk ook onderhoud nodig. Wanneer er 10 jaar geleden een hypotheek is afgesloten tegen 4% rente, zal dit momenteel waarschijnlijk niet meer de meest optimale optie zijn gezien de actuele lage rente van rond de 1%. Het is ook slim om naar de toekomst te kijken: bij een aflossingsvrije hypotheek die over 10 jaar afloopt, zal de hypotheekverstrekker het bedrag dan opeisen. Wanneer het plan is om over 15 jaar met pensioen te gaan, kan dit roet in het eten gooien. Tegen de tijd dat de hypotheek opnieuw moet worden afgesloten houdt iedere hypotheekverstrekker rekening met het inkomen vanaf het pensioen. Ziet dit inkomen er niet florissant uit? Dan is de hypotheek mogelijk niet meer herfinancierbaar, met alle gevolgen van dien. Daarom kan het zaak zijn hier nu al actie op te ondernemen. Regeren is immers vooruit zien…

Zo kan ik een boek volschrijven met praktijkvoorbeelden.

Daarnaast breek ik graag een lans voor het feit dat financiële planning voor iedereen belangrijk is. Ik vind het schrijnend dat er nog ondernemers en huishoudens zijn die hier niet mee bezig lijken te zijn. Terwijl voor iedereen de financiële huishouding goed geregeld moet zijn. Er zijn bijvoorbeeld veel huishoudens die situaties met fiscale gevolgen meemaken (denk aan een eerdere relatie beëindiging, verhuizing of overlijden). Juist ook voor hen is financieel advies erg belangrijk om ervoor te kunnen zorgen dat de situatie op pensioendatum of bij overlijden of arbeidsongeschikt raken goed is geregeld!

Ik adviseer dus iedereen om niet zomaar aan te nemen dat de financiële situatie goed geregeld is maar om er een expert naar te laten kijken. Plan vrijblijvend een afspraak in, zodat onze Financiële Adviseurs kunnen bekijken of alles nu en in de toekomst financieel goed is geregeld.

Disclaimer

De verstrekte informatie mag u nimmer opvatten als een persoonlijk advies. U dient de juistheid en volledigheid van deze informatie altijd te verifiëren en in samenspraak met uw adviseur om uw persoonlijke situatie te bespreken.

Einde jaar in zicht; maak de balans op, tijd voor actie!

Het lijkt nog even weg maar over zo’n 6 weken wordt het jaar 2021 afgesloten. Kortom, een goed moment om uw financiën tegen het licht te houden. Ook voor u zijn er wellicht interessante besparingen te realiseren. Doe uw voordeel met onze BOX 3 eindejaar tips!

BOX 3

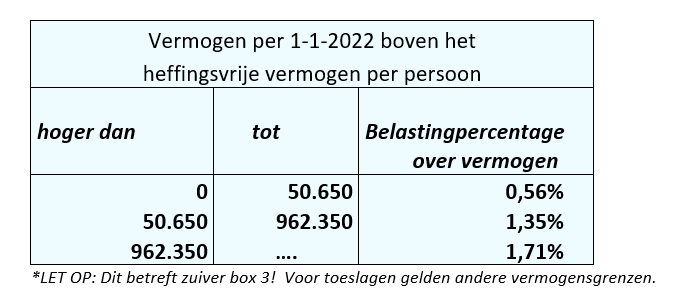

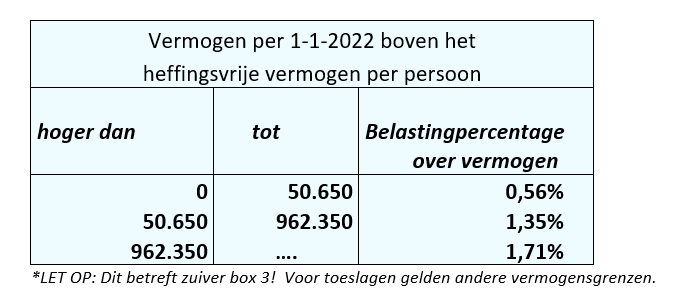

Al enige jaren is de overheid op zoek naar een meer rechtvaardige belastingheffing op spaarvermogens maar dat blijkt ondanks de felle kritiek van fiscalisten en het recente advies van de Advocaat-Generaal nog lastig uitvoerbaar in de praktijk. Vooruitlopend op een beter plan gelden voor 2022 de volgende vrijstellingen en tarieven.

Wijze van belastingheffing

– Hoe uw vermogen daadwerkelijk is samengesteld en wat het rendement ervan is doet er niet toe; de belastingpercentages zijn voor iedereen gelijk.

– Het heffingsvrij vermogen wordt € 50.650,- per fiscaal partner. Vermogens boven deze vrijstelling zijn fiscaal belastbaar.

TARIEVEN BOX 3

Een greep uit onze eindejaarstips 2021

Dit kunt u zelf doen

1.) Blij maken (uw kinderen en goede doelen)

- Belastingvrij schenken: dit jaar maximaal € 6.604 per kind. Het maximum geldt voor beide ouders samen, ook als u gescheiden bent. Voorts is belastingvrij: € 3.244 aan kleinkinderen of aan derden. Deze bedragen zijn dit jaar eenmalig met € 1.000 verhoogd!

- Schenken: eenmalige vrijstelling voor kinderen tussen 18 en 40 jaar: maximaal € 26.881 of € 55.996 (bij dure studie). Wanneer aangewend voor een eigen woning geldt: maximaal € 105.302. Let op de voorwaarden en bewaar bewijsstukken goed!

- Fiscaal aftrekbare giften aan goede doelen zoals Rode Kruis, KWF, Hartstichting, Reumafonds, Hersenstichting, kerken, sociale-en culturele ANBI’s. Optimaliseren: Wanneer u periodiek minimaal 5 jaar lang vaste bedragen schenkt, is de aftrekdrempel voor dat doel niet van toepassing. Zorg dan wel voor een geldige akte van schenking (notarieel of onderhands).

Belastingvrije schenkingen zorgen voor dubbel belastingvoordeel: u verlaagt uw belastbaar box 3 vermogen en uw erfgenamen betalen t.z.t. minder erfbelasting. Vooral schenkingen aan meerderjarige kinderen zijn interessant omdat dit vermogen dan niet meer wordt meegeteld in box 3 van de ouders.

2.) Het juiste moment (verlaag uw saldo voor 1 januari)

- Tip 1: Betaal vooraf uw belastingen, eventuele schulden, zorgverzekering, uw krant en andere abonnementen.

- Tip 2: Geplande grote aankopen nu doen. Betaal voor 2022 uw grote privé aankopen bijvoorbeeld: auto, motorjacht, kunst, juwelen of zonnepanelen. Grote verkopen uitstellen tot na 1 januari 2022, bijvoorbeeld: uw huis, boot of dure schilderijen.

- Tip 3: Ondernemersvermogen. Wanneer u van plan bent bedrijfsspaargelden naar privé over te hevelen is dit het meest optimaal om dit te doen ná 1 januari. Andersom is het verstandig om benodigde liquiditeiten vanuit privé juist vóór 1 januari over te maken naar uw zakelijke rekening. Zo voorkomt u de relatief hoge belasting in box 3.

- Let op: er geldt een minimumperiode van 6 maanden; boxhoppen is verboden.

Samen met uw adviseur:

Uw hypotheek

- Wilt u uw hypotheek oversluiten? Dit jaar doen! De te betalen boeterente en kosten zijn, afhankelijk van uw inkomen, nog aftrekbaar tegen max. 43% (2022: max. 40%)

- Extra aflossing op hypotheek. Voordelen: uw belastbaar box 3 vermogen neemt af en lagere maandlasten. Let wel op de hypotheekvoorwaarden. Uw geld zit vast in stenen; dit moet dan wel passen in uw financiële situatie nu en later!

- Betaal hypotheekrente vooraf: nu aftrekbaar tegen max. 43% (2022: max. 40%) Bijzonder interessant wanneer uw tarief inkomstenbelasting volgend jaar lager wordt door bijvoorbeeld pensioen of werkloosheid. Vooruitbetaling kan voor max. zes maanden. Voordelen: aftrekbaar tegen het hogere tarief van 2021 en u bespaart hierover box 3 belasting. Let op de hypotheekvoorwaarden!

- Familiebank opzetten: hypotheek verstrekken aan kinderen met fiscale aftrek.

Voor grotere vermogens

Sparen in een spaar-BV

Als u een echte spaarder bent en dus genoegen neemt met lage of negatieve rendementen kan het bij grotere vermogens interessant zijn om een spaar-bv op te zetten. U zet uw spaargeld dan over van Box 3 naar Box 2 met als groot voordeel dat u alleen belasting verschuldigd bent over het daadwerkelijk behaalde rendement. Al vanaf ca. € 300.000 kan dit een aantrekkelijke overweging zijn, rekening houdend met de kosten voor notaris en accountant.

Groene cijfers

– Groensparen: geen beursrisico’s, veelal geen rente maar wel belastingvoordeel. Tip: wees er op tijd bij i.v.m. beperkte verkrijgbaarheid.

– Groenbeleggen: kansen van de beurs met belastingvoordeel. Zo geniet u van € 60.429 extra vermogensvrijstelling per belastingplichtige en 0,70% heffingskorting.

Koop pensioen en maak een aftrekpost bij een aantoonbaar pensioentekort. Om uw pensioen t.z.t. aan te vullen kunt u een aftrekbaar bedrag afstorten op bijvoorbeeld banksparen. Interessant wanneer toekomstige lijfrente-uitkeringen tegen een lager tarief belastbaar zijn.

Beleggen

Hoewel beleggingen wel fiscaal worden belast in box 3, kunnen lange termijn beleggers inspelen op een hoger rendement. Bij grotere vermogens kan vermogensbeheer met extra bescherming een interessante en laagdrempelige optie zijn.

Een vaste adviseur

Zit u nog goed? Bij beleggen en financiële planning draait het om de inleving en betrokkenheid van de adviseur bij de klant en zijn (financiële)situatie. Hecht u ook waarde aan een vaste adviseur dan nodig ik u uit voor een vrijblijvend kennismakingsgesprek. Maak een goede start in 2022!

Deze column is geen advies voor uw persoonlijke situatie. U kunt er geen rechten aan ontlenen. Laat u onafhankelijk adviseren over de beste toepassing en scenario’s in uw situatie. Uw financieel adviseur, accountant en notaris staan graag voor u klaar!

Op koers met uw vermogen (deel 27) ‘ Ga niet het schip in met uw vermogen ‘

Niemand wil ‘het schip in gaan’ door fraude met spaargeld of beleggingen. Per slot van rekening is er hard gewerkt om het vermogen bij elkaar te krijgen. Maar helaas komt het voor dat mooie rendementsbeloften door louche aanbieders uiteindelijk stranden in grote kapitaalverliezen of nog erger; in de ‘grote verdwijntruc’ …

Tot en met september is er dit jaar alleen al in Nederland voor meer dan 13 miljoen euro afhandig gemaakt door dergelijke praktijken; fors meer dan vorig jaar. Nu de rente voor grote spaarders negatief is, is men vatbaar voor mooie aanbiedingen. Begrijpelijk dat er gezocht wordt naar hogere rendementen, ook door onervaren beleggers. Maar, zijn die producten en aanbieders wel zuiver? Staan deze onder toezicht van de Autoriteit Financiële Markten (AFM) of De Nederlandse Bank? Wees extra alert wanneer dat niet zo is! De praktijk leert dat dit een signaal kan zijn voor foute boel. Tenslotte is niet alles wat blinkt van echt goud!

De AFM en Fraudehelpdesk waarschuwen tegen verschillende vormen van oplichting. Waar op letten wanneer u beleggingsproducten afneemt of met een aanbieder in zee gaat:

Geregeld horen wij over opdringerige investeringsaanbiedingen die telefonisch, per e-mail of via social media gegeven worden. Doorgaans zijn het boiler rooms die proberen snel uw vertrouwen te winnen. Gladde verkopers met foute investeringenkansen kosten altijd geld. Hoe aanhoudend ook, breek het gesprek direct af!

Beleg niet in zaken die u niet begrijpt. Oplichters schermen graag met bijzondere expertises. De strategieën die ze gebruiken voor hun beleggingen zijn zeer complex vertellen ze. Laat u niet opjagen of verleiden. Zorg dat u weet waar het geld voor wordt gebruikt en waar het rendement vandaan komt, anders niet instappen!

Direct hoog gegarandeerd rendement: In het bijzonder nu de rente negatief is, zijn velen gevoelig voor hoge contante uitkeringen. Een aanbieding van een nieuw beleggingsproduct dat meteen veel geld oplevert, vraagt om wantrouwen. Een investering heeft steevast enige tijd nodig om rendement te kunnen opleveren.

Snel winst maken. Laat u niet verleiden door een zogenaamde ‘buitenkans’ waarbij snel geld moet worden gestort om niet te laat te zijn. Als verkopers tijdsdruk opvoeren, is dat een duidelijke waarschuwing!

Ook goede vrienden kunnen u in de war brengen! Wanneer ze u vertellen over ‘geweldige investeringen’ en zeer hoge rendementen van een onbekend bedrijf, wees dan alert! Vaak hebben zij dan al enkele uitkeringen gehad en kregen ‘het goede gevoel’. Maar fraudeurs houden bij aanvang de schijn op om vertrouwen te winnen. Veelal worden uitkeringen gedaan uit de inleg van nieuwe beleggers. Enkele jaren geleden viel meesteroplichter Bernard Madoff met deze vorm van fraude (ook wel Ponzi-fraude) door de mand.

Let ook hierop:

- Gouden tip; vraag uzelf af waarom de aanbieder van die unieke kans u nodig heeft. Kan hij het niet beter zelf doen?

- Investeren zonder risico en met garantie: Soms schermen aanbieders met ‘garanties’ of ‘rendementszekerheid’. Check wie de garantie toezegt en hoe financieel sterk deze is en weet ook waarom er geen risico is; hoge rendementen gaan nooit samen met dergelijke toezeggingen. Beleggingen zonder risico’s bestaan niet. Een professionele aanbieder benoemt altijd de risico’s.

- Gelikte brochures en websites: Imago en uitstraling zijn belangrijk voor oplichters. Zo proberen ze vertrouwen te wekken. Maar waar het om gaat is duidelijke informatie over kenmerken en werkwijze, inclusief de risico’s en kosten.

- Let extra op wanneer beleggingsproducten vanaf € 100.000 worden aangeboden. Doorgaans is er een prospectusvrijstelling van de AFM; deze producten zijn dan niet gecheckt.

Raadpleeg het AFM register of er vergunning is en bekijk de waarschuwingslijst. Check ook of de adviseur bekwaam en geregistreerd is op de DSi website. Ook van belang: is men aanspreekbaar bij klachten en aangesloten bij het Kifid? Voorkom financiële ellende; doe uitsluitend zaken met solide organisaties en bonafide adviseurs. Neem bij twijfel contact op met de AFM.

Actueel zijn schadegevallen door contracts for difference (cfd’s). Dit zijn zeer risicovolle derivaten waarmee beleggers speculeren op bijvoorbeeld een valuta of een grondstof. 80% van de beleggers die in cfd’s handelen verliest geld, zo waarschuwt de AFM.

Hiernaast zien we malafide aanbiedingen voor cryptomunten, soms met mooie rentebeloften maar met extreme risico’s. Om de marketing hiervan te pushen gebruikt men soms de namen van BN’ers. Diegene die het waagt is vrijwel zeker zijn geld kwijt.

Vorige maand kwam de Fiscale inlichtingen- en opsporingsdienst (Fiod) een criminele organisatie op het spoor die tienduizenden mensen heeft opgelicht. In totaal zou er voor tientallen miljoenen euro’s buit zijn gemaakt door de daders. Het verloren geld terugvorderen is vrijwel niet mogelijk.

Disclaimer

De verstrekte informatie mag u nimmer opvatten als een persoonlijk advies. U dient de juistheid en volledigheid van deze informatie altijd te verifiëren en in samenspraak met uw adviseur om uw persoonlijke situatie te bespreken.

Samen de Kilimanjaro op voor Stichting Kuychi

De Nederlandse stichting Kuychi stelt geld beschikbaar aan Fundación Niños del Arco Iris in Peru, die aan de allerarmsten onderwijs en medische zorg geeft. Helpt u mee aan dit fantastisch goede doel?

Samen werken aan een betere toekomst

Vanaf 10 november zal Frank van Daal samen met onder andere Jur, Desiree, Simon, Ronald, Siamak, Wil en Jozua de Kilimanjaro gaan beklimmen. Een mooie uitdaging waarbij ze tegelijk geld willen inzamelen voor Stichting Kuychi. Voor hen die het hard nodig hebben! Sponsort u mee? Voeg bij de omschrijving Kilimanjaro toe en het team zal u enorm dankbaar zijn voor de mooie bijdrage.

Doneer hier

Kilimanjaro (5895m)

Kilimanjaro is de hoogste berg van Afrika. Op de grens tussen Tanzania en Kenia ligt de berg die ook wel ‘Kili’ genoemd word. De imposante berg steekt 5 kilometer boven de omliggende savannevlaktes uit en is daarmee de hoogste vrijstaande berg ter wereld.

Veilig en liefdevol thuis

Als je Heléna van Engelen (1949) vraagt waarom ze naar Peru vertrok om daar een project voor kinderen op te zetten, zegt ze: “Het was tijd om iets aan het leven terug te geven.”

In Urubamba bouwde Mamita Helena een centrum voor kinderen uit de hooggelegen dorpen. Sindsdien vonden honderden kinderen een thuis. Een thuis waar ze in liefde, veiligheid en gezondheid kunnen leven, leren en tot bloei komen.

Het mirakel van rendement

Een van de intelligentste natuurkundigen uit de geschiedenis wist het al, succesvolle grote beleggers hebben het bewezen en verstandige beleggers doen het zo. We hebben het over de invloed van ‘rendement op rendement’.

Nieuwe beleggers vragen wel eens om het gemaakte beleggingsrendement jaarlijks uit te keren op de bankrekening. Hoewel het vermogen voor langere tijd kan worden uitgezet en er altijd wel ruim voldoende spaargeld is, is dit opmerkelijk; het kost onnodig rendement. Mogelijk dat de ‘tastbaarheid’ van het rendement hierbij een rol speelt. Vanzelfsprekend leggen wij uit wat de gevolgen voor het rendement kunnen zijn. In deze column leest u de achtergronden. Doe er uw voordeel mee!

‘Wereldwonderen’ inspireren. Met name in financieel opzicht kan het ‘achtste wereldwonder’ – zo genoemd door wetenschapper Albert Einstein – veel voor u betekenen. Het gaat hierbij over de invloed van samengestelde rente, ook wel: het rendement-op-rendement effect. Door het rendement-op-rendement effect groeien vermogens zonder dat u zelf extra vermogen hoeft in te leggen. Einstein zei: “Wie het achtste wereldwonder begrijpt, verdient het, wie het niet begrijpt, betaalt het”

De grootste belegger ter wereld, Warren Buffet (nu 91 jaar), kan erover meepraten. Waarschijnlijk het mooiste voorbeeld van hoe rendement-op-rendement kan uitpakken. Al tachtig jaar is hij het overtuigende bewijs dat het werkt. Vanaf het begin heeft hij gemaakte rendementen telkens weer belegd en liet het opgebouwde vermogen steeds staan. Dit zorgde voor bovengemiddelde resultaten. Tenslotte neemt het effect van rendement-op-rendement toe, vanwege de steeds grotere toevoegingen uit deze rendementen.

Sneeuwbaleffect

Rendement-op-rendement wordt gemaakt door routinematig het vermogen voor u te laten werken: wanneer er belegd wordt, zorgt dit voor rendement. Uiteraard kunt u dit rendement jaarlijks opnemen voor consumptie, maar wanneer u het niet nodig heeft, kunt u het gemaakte rendement beter toevoegen aan de beleggingen en zo het vermogen laten groeien; herinvesteren dus. Zodoende wordt dit effect (de jaarlijkse toevoeging uit het rendement)

steeds groter; er ontstaat een sneeuwbaleffect wat zorgt voor exponentiële groei. Zie het onderstaande voorbeeld ‘Vincent en Margriet’.

Het belegde bedrag groeit doordat ieder jaar ook over alle eerdere rendementen, rendement gemaakt wordt. Daarbij geldt: hoe hoger het gemaakte rendement, des te groter het effect. Zo zorgt een goed gespreide aandelenportefeuille op langere termijn voor een aanzienlijk groter sneeuwbaleffect dan bijvoorbeeld bij sparen.

Sneeuwbaleffect in meervoud

Wanneer er jaarlijks een extra storting aan de beleggingen zou worden toegevoegd, dan wordt het effect van rendement op rendement nog groter. Rekenvoorbeeld bij een eerste inleg van 500.000 euro en een jaarlijkse extra storting van 50.000 euro. Wanneer er een gemiddeld jaarrendement van 5,5 procent zou worden gemaakt, is het bedrag bij 10 jaar looptijd toegenomen tot ruim circa 1.533.000 euro. Bij 20 jaar is dit zelfs ruim 3.298.000 euro.

Voorbeeld: de schenkingen van Vincent en Margriet

Broer Vincent en zus Margriet ontvangen ieder een schenking van 800.000 euro netto. Beiden laten hun vermogen beheren door Duisenburgh Vermogensregie. Margriet kiest ervoor om het jaarlijks gemaakt rendement op te nemen.

Vincent daarentegen wil het jaarlijks rendement herbeleggen. Hij kiest dus voor het ‘rendementop-rendement effect’. In dit voorbeeld rekenen we met gemiddelde jaarrendementen van 6 procent voor beiden.

Na 12 maanden hebben beiden 6 procent rendement gemaakt, ofwel 48.000 euro. Margriet ontvangt dit bedrag op haar bankrekening, haar belegd vermogen blijft hiermee op 800.000 euro staan. Vincent laat het toevoegen aan het belegd vermogen. Zijn saldo is nu 848.000 euro. Bij het tweede jaar en de jaren daarna wordt het verschil steeds groter: het effect van rendement-oprendement (zie tabel en grafiek).

Hoewel Vincent en Margriet hetzelfde startbedrag hadden en hetzelfde rendement genoten, zien we bij de situatie van Vincent dat herbeleggen van rendementen een enorme toegevoegde waarde biedt. Dit effect neemt fors toe naarmate de beleggingen langer kunnen staan. Zie het verschil in een 5-jaars tijdvlak: vanaf jaar 5 tot en met 10 is dit 362.098 euro, maar in jaar 15 tot en met 20 is dit al 648.461 euro.

Laat uw vermogen voor u werken

Het hoeft geen winter te zijn voor mirakelse sneeuwbaleffecten; dit werkt alle seizoenen door. Doe er uw voordeel mee! Het bovengenoemde is nadrukkelijk geen advies voor uw persoonlijke situatie. Beleggen is een vak; deskundigheid, aandacht en tijdige actie zijn van groot belang om doelstellingen te kunnen bereiken. De waarde van beleggingen fluctueert, u kunt (tussentijds) een deel van uw inleg verliezen. Laat u daarom deskundig en onafhankelijk adviseren.

Disclaimer

De verstrekte informatie is geen persoonlijk advies. Het is altijd belangrijk om uw persoonlijke situatie te bespreken met uw adviseur, zodat u volledige en juiste informatie krijgt.

Blik op de beurs september 2021, zet uw vermogen aan het werk

Met de stijgende vaccinatiegraden in de wereld is het moment nabij waarop het herstel van de wereldeconomie op volle kracht komt. Het herstel is eerder op gang gekomen dan verwacht. De beurzen lopen altijd vooruit op de economische ontwikkeling en hebben dit al in de koersen verwerkt. Veel individuele aandelen en beursindexen lieten de afgelopen periode een nieuwe “all time high” noteren.

Over de eerste acht maanden van dit jaar zagen we zowel regionaal als per sector behoorlijke verschillen. De AEX steeg “Year To Date” (YTD) met ruim 26% naar een slotstand van 787,92 punten. Onze oosterburen zagen de DAX-Index in deze periode met ruim 15% stijgen. De Eurostoxx50 met de 50 grootste beursfondsen uit Europa steeg ruim 19% over de eerste acht maanden van 2021. In de Verenigde Staten zien we hetzelfde beeld. De Dow Jones steeg met 16% en bleef iets achter bij de S&P 500 index die ruim 20% steeg. De Nasdaq liep de achterstand over het eerste halfjaar in door de hernieuwde vraag naar tech-aandelen en staat over de periode januari-augustus op een rendement van ruim 18%.

De Aziatische beurzen stellen daarentegen teleur in 2021. In Tokyo steeg de Nikkei225 index met een kleine 4%. De Hang Seng index (H Shares/Hongkong) daalde met ruim 4% over de eerste acht maanden van dit jaar. De Chinese beurs de SZSE 500 (A Shares/Shenzhen) daalde in deze periode met 1%.

Goud opvallende daler

De Amerikaanse dollar steeg ten opzichte van de euro en sloot de maand augustus af op $1,18 per euro. De goudprijs daalde over de eerste acht maanden en staat nu op $1.814 per troy ounce, een verlies van 4% over 2021. De bitcoin zit dit jaar in een achtbaan met zeer forse uitslagen, vanaf $28.000 liep de koers op naar ruim $60.000 om deze winst vervolgens weer volledig in te leveren. De huidige waarde van 1 bitcoin is $45.700. Dit is er een positief rendement van bijna 70%, maar dit kan op het moment dat u dit lees weer volledig anders zijn.

Beleggen voor de lange termijn

De ontwikkeling op de beurs trekt altijd de aandacht. Wat als ik aandeel A of aandeel B had gekocht dan had ik nu een mooi rendement gemaakt! Helaas werkt het niet zo! Beleggen doe je voor de lange termijn met gelden die op de korte termijn niet nodig zijn en met een risico dat bij je past.

Vermogensplan voor de ondernemer

Iedere ondernemer maakt een businessplan met doelstellingen om te kijken waar de onderneming staat, waar ze naar toe willen en hoe ze daar denken te komen. Het is met een vermogensplan niet anders. Een vermogensplan is de leidraad voor de ontwikkeling van zowel uw privé als zakelijk vermogen. In zes stappen zet ik uiteen hoe een vermogensplan u als ondernemer kan helpen.

Stap 1, Inventarisatie

In een persoonlijk gesprek inventariseer ik uw wensen en vermogensdoelstellingen. Welk doel heeft u met u vermogen, wanneer wilt u dit realiseren en welk risico wilt u daarbij lopen? Om die wensen helder te krijgen is een gesprek van zo’n 1,5 uur nodig.

Stap 2, Uitwerken basisopzet vermogensplan

De door u aangeleverde gegevens verwerken wij in een overzicht waaruit duidelijk naar voren komt of de doelen die u stelt te realiseren zijn. Welk bedrag moet uw onderneming minimaal opleveren bij verkoop om uw doelstellingen te kunnen realiseren of welk vermogen moeten we afscheiden voordat we de onderneming overdragen naar de volgende generatie. Hierbij kijken wij naar de fiscale optimalisatie en overleggen indien noodzakelijk met uw eigen accountant of fiscalist.

Stap 3, Specifieke wensen

Indien er bijzonderheden spelen zoals een bedrijfsoverdracht, schenkingen of estate planning sturen wij u door naar een specialist met het advies wat er geregeld moet worden. Zo hoeft u uw verhaal niet twee keer te doen en weet u dat alles op elkaar aansluit.

Stap 4, Rendement

Om doelen te realiseren heeft u naar alle waarschijnlijkheid een bepaald rendement over uw vermogen nodig. Al is het maar om voor inflatie en belasting te compenseren. Doet u niets en blijft u sparen dan teert u vlug 2-3% per jaar in. We bepalen of het streefrendement haalbaar is bij het risico dat u wilt lopen.

Stap 5, Beleggen binnen de BV of privé

Indien het vermogen geheel of gedeeltelijk binnen uw BV staat en niet meer wilt gebruiken voor ondernemingsactiviteiten zijn er een drietal mogelijkheden;

• Beleggen binnen de BV

• Dividend uitkeren uit de BV en privé beleggen

• Geld lenen van uw BV en privé beleggen

Welke keuze voor u het voordeligste is, is afhankelijk van het rendement dat u realiseert. Verder zijn de effectieve belastingdruk in box 3, het tarief van de vennootschapsbelasting en de rente waartegen u leent als u gaat beleggen met een lening van de BV van invloed.

Stap 6, Invullen effectenportefeuille

Op basis van het vermogensplan kiezen we voor een bepaald risicoprofiel wat de basis is voor de inrichting van uw effectenportefeuille. Bij Duisenburgh Vermogensregie kunt u kiezen voor vermogensbeheer of vermogensadvies voor een te beleggen vermogen vanaf €500.000. Is dit vermogen er op dit moment nog niet maar is het wel een reële mogelijkheid om hier naar toe te groeien dan zet ik u graag op het goede spoor. Benieuwd of een vermogensplan iets voor u kan betekenen? Neem dan vrijblijvend contact met mij op voor een eerste kennismaking en zet uw vermogen aan het werk.

Blik op de beurs is een initiatief van Duisenburgh Vermogensregie Kemps.

Voor een persoonlijk vermogensplan of een second opinion van uw effectenportefeuille kun u contact opnemen met Theo Kemps. Telefonisch bereikbaar op 06 40 288 263 of mailen naar tkemps@duisenburgh.nl

Disclaimer De verstrekte informatie is geen persoonlijk advies. Het is altijd belangrijk om uw persoonlijke situatie te bespreken met uw adviseur, zodat u volledige en juiste informatie krijgt.

Het leven als schenker van kunst

Duisenburgh heeft, net als veel van haar relaties, een bijzondere band met kunst. Kunst geeft het leven vorm, kleur en expressie. Het inspireert en voedt de creativiteit. Het is zelfs aangetoond dat kunst een helende werking kan hebben. Kijken naar kunst is een manier om je hersenen in beweging te houden en anders te kijken naar de werkelijkheid. Bij Duisenburgh houden we daarvan!

Gam Klutier, een kunst-fenomeen

Sinds 2018 heeft Duisenburgh een bijzondere relatie met beeldend kunstenaar Gam Klutier. Aanleiding was een benefiet-actie voor de stichting Kuychi, die zich inzet voor kansarme kinderen in Peru. Daar woont en werkt deze Nederlandse kunstenaar sinds 1981. Hij werd geboren in Delft, 1946. Zijn opleiding genoot hij aan de kunstacademie St.Joost te Breda. Behalve in Lima, werkte Gam Klutier ook 15 jaar in New York.

Kunst van formaat

In het kantoorpand van Duisenburgh, aan de Eindhovenseweg in Aalst-Waalre, zijn een aantal bijzondere schilderijen van deze inmiddels bekende kunstenaar te bewonderen. Werken van formaat, letterlijk en figuurlijk. Zowel de stijl als de productiviteit van Gam Klutier zijn indrukwekkend. Zo bouwt hij o.a. ‘Cupula’s’ waarin de doorlopende wand wordt beschilderd met een monumentale mural (3.6x36m). De bezoeker is hierbij volledig omringd door het kunstwerk. Prachtige imaginaire werelden met poetische, wonderlijke creaturen. Intense wandschilderingen, metersgrote doeken, metalen monumentale sculpturen en tekeningen. Allemaal even schitterend en fascinerend. De stijl waarin hij werkt is uniek. Speels, abstract, figuratief, mystiek. Zeer toegankelijk, met aardse kleuren, ultramarijn blauw, goud, zilver, okers, zwart, grijs. Geïnspireerd door de heftige natuur van de Andes, de jungle en de Pacific Ocean.

Gesprekstof aan de wand

Kyona Smits, marketing & communicatiemedewerkster bij Duisenburgh: “We zijn echt trots dat we hier in ons kantoor enkele werken van Gam Klutier mogen tonen. Kunstkenners zien het meteen, dit is échte kunst die ertoe doet. In onze klantenkring bevinden zich diverse mensen die in kunst investeren en een bovengemiddelde interesse hebben. Dat leidt altijd tot leuke gesprekken waar wij ook weer van leren. En in een statig pand zoals het onze mag kunst natuurlijk niet ontbreken”.

Expositie

De laatste expositie die Gam Klutier in Nederland had, dateert van juni 2019 in Den Haag. Komend najaar volgt een nieuwe expositie in Loods 6 te Amsterdam, waarover relaties van Duisenburgh tijdig geïnformeerd zullen worden.

Maar wie nu al de schilderijen wil zien die in het kantoorpand van Duisenburgh hangen, is hier van harte welkom. Wel even bellen voor een afspraak natuurlijk.

Instagram: gam_klutier

Sponsoring Fort Buitensluis

Bondgenoot Jack Verkamman stelt zich voor

Sinds augustus vorig jaar woon ik met mijn vrouw Jeannette en onze dochter Alice met veel plezier aan de Fortlaan. Oorspronkelijk komen we van Barendrecht waar ook onze kinderen zijn opgegroeid. Toen het unieke stekkie aan de Fortlaan werd aangeboden waren we meteen verkocht en daar hebben we zeker geen spijt van! Wat een heerlijke en rustige omgeving, mooie natuur met de dynamiek van de dorpshaven en het Fort. Aan onze levensloopbestendige woning is mijn kantoor gevestigd.

Waar is uw bedrijf gevestigd, en wat zijn de unieke eigenschappen van uw bedrijf?

Wij zijn gevestigd aan Fortlaan 19 maar hebben ook een kantoor in Yerseke en spreekruimten elders onder het motto; ‘altijd dichtbij de klant’. Vermogensadvisering in brede zin van het woord, is al vele jaren mijn vakgebied. Als ondernemer ben ik sinds 2014 aangesloten bij Duisenburgh Vermogensregie Nederland zodat o.a. continuïteit, kennis, AFM en compliance toezicht gewaarborgd zijn. Naast effectenportefeuilles onder advies of een vorm van vermogensbeheer, kijken wij verder, zo denken wij ook mee bij investeringen in bijvoorbeeld hypothecaire financieringen van ondernemersprojecten of vastgoed. Als DSi vermogensspecialist en FFP financieel planner denk ik financieel in de breedte met mijn klanten mee. Het gaat primair niet om een product maar om het klantbelang!

Wat is uw verbinding met Fort Buitensluis?

Sinds kort zijn wij woonachtig als ‘buren’ van het Fort. Zelfs onze staatnaam is ernaar vernoemd. Natuurlijk dragen wij het initiatief van renovatie en herontwikkeling een warm hart toe. Het Fort is als waterfort een bijzonder stuk erfgoed van de Hoeksche Waard waar we zuinig op moeten zijn en waar veel meer uit te halen valt.

Waarom vindt u het belangrijk om Fort Buitensluis te sponsoren?

Sponsoring van het project is voor ons een stukje maatschappelijke betrokkenheid voor iets waar we zuinig op moeten zijn. Er is veel geld nodig om de ambities te verwezenlijken en het is mooi wanneer we daar een ‘steentje’ aan kunnen bijdragen (onder het motto ‘vele steentjes maken een heel Fort’)

Wat zijn uw verwachtingen van het gerenoveerde Fort?

Wat zou het prachtig zijn wanneer het Fort straks gebruikt kan worden als toeristische trekpleister met rondleidingen, als uitzichtpunt over het water en als trouwlocatie.

Ook sponsor worden? Bekijk hier de mogelijkheden.

Samen gaan voor financieel comfort

Daarom kiest u voor Duisenburgh

De financiële wereld wordt steeds complexer en onpersoonlijker. De behoefte aan persoonlijke aandacht en financieel comfort groeit. Duisenburgh wil met haar unieke combinatie van diensten een nieuwe standaard creëren en zo optimaal bijdragen aan het financiële welzijn van mensen. Dit doen wij met een deskundig en professioneel team met een brede kijk op financiële zaken. Waarbij positiviteit en werkplezier hoog in het vaandel staan.

De totale dienstverlening is in drie labels ondergebracht

• Duisenburgh Administratie en Fiscaal advies: Hierbij richten we ons op de ondernemer en zijn onderneming, vooral als het gaat om bedrijfsadministratieve en fiscale zaken.

• Duisenburgh Financieel advies: Voor zowel particulieren en ondernemers staat financiële planning en advies omtrent financiën, pensioen en hypotheek centraal.

• Duisenburgh Vermogensregie: Steekt in op vermogensregie en beleggingsadvies voor vermogende ondernemers, families en particulieren. Het bedrijfsonderdeel bedient een exclusievegroep cliënten met een vermogen vanaf 500.000 euro op maat.

Medewerker in de spotlight: Maarten Pothof

Maarten Pothof versterkt sinds 1 juli 2021 als financieel adviseur het team Financieel Advies bij Duisenburgh. Een ‘snoepwinkel’, zelfs na een carrière van 25 jaar in de branche.

“Als adviseur heb ik inmiddels bijna een kwart eeuw ervaring als adviseur in de financiële wereld. De eerste zes jaar van deze ervaring heb ik opgedaan bij de Rabobank. Allereerst als adviseur particulieren aan de balie en later als hypotheekadviseur. Daarna ben ik als financieel adviseur bij wat later Summa Adviesgroep is gaan heten, in Noord-Limburg aan de slag gegaan. In deze 25 jaar heb ik menig opleiding met succes afgerond waaronder de opleiding FFP (tegenwoordig heet dit Certified Financial Planner) en DSI (Dutch Security Institute) maatwerk beleggingsadviseur.

De laatste jaren verdween ik hier als financieel specialist echter steeds verder naar de achtergrond. Daardoor miste ik het contact met de relaties en het opbouwen van een lange vertrouwensrelatie, iets dat zo belangrijk is in dit vak. Daarom besloot ik de organisatie te verlaten en als zelfstandig ondernemer verder te gaan. Precies op dat moment zag ik een vacature voor financieel adviseur bij Duisenburgh voorbijkomen. Omdat ik eerder al eens kennismaakte met dit mooie bedrijf, was ik direct getriggerd. Het is Brabantse gezelligheid gecombineerd met Hollandse nuchterheid, gevestigd in een statig pand. En ook vakinhoudelijk een snoepwinkel wat mij betreft: een eigen accountancy, fiscale en vermogensafdeling met gediplomeerde specialisten. Hier kan ik zelfs na 25 jaar nog wat leren! Ik wist dan ook dat ik de kans moest grijpen om te solliciteren.

Financieel advies met een vleugje humor

De afdeling Financieel Advies bij Duisenburgh behartigt de belangen van relaties die behoefte hebben aan onafhankelijk advies op het gebied van onder meer financiële planning, hypotheek, oudedagsvoorziening en verzekeren. Het belang van de relatie staat daarbij áltijd bovenaan. Het leuke is dat de adviesgesprekken meestal plaatsvinden in ons prachtige kantoorpand, maar vaak genoeg ook bij de relatie thuis. Dat kenmerkt het vertrouwen dat we krijgen van mensen. Financieel advies is voor de meeste relaties geen dagelijkse kost. Daarom sta ik uitgebreid stil bij de uitleg van de vaak taaie materie. En dat verpak ik graag met een vleugje humor.

Vrije tijd

Ik ben geboren in Vessem, maar nu woonachtig in Stiphout (wijk 8 van Helmond, maar Stiphout klinkt beter) samen met mijn vrouw Mariska en kinderen Emma en Lars. In mijn (schaarse) vrije tijd tennis ik graag, ga ik wekelijks een uurtje hardlopen, speel wat op de gitaar (doorgaans het stevigere materiaal), klaar allerlei klussen in en om het huis of ga ik met vrienden en mijn vrouw met de motor op pad.”

Blik op de beurs juni 2021

Het beleggingsjaar 2021 is alweer halverwege en dus de allerhoogste tijd voor een terugblik. Aanvankelijk was er in het jaar wat vrees voor stijgende inflatie en duurden de lockdowns langer dan verwacht. Dit leidde tot zijwaarts bewegende beurzen maar niet tot echte neerwaartse druk. Door de steunmaatregelen van overheden en centrale banken is veel kapitaal beschikbaar. Door negatieve rentes namen beleggers steeds meer risico’s en worden daar vooralsnog rijkelijk voor beloond. Onze nationale trots, de AEX-index behoorde tot de best presterende indices met een stijging over 6 maanden van maar liefst 16,8%. Ook onze oosterburen hadden de vaart er goed inzitten en de Duitse DAX-index steeg het afgelopen half jaar met 13,2%. Europabreed steeg de Eurostoxx50-index met 14,4% en maakt daarmee het positieve plaatje in Europa compleet. Ook in de Verenigde Staten was de stemming vergelijkbaar: de Dow Jones 30-index steeg de eerste zes maanden van dit jaar met 12,8% en de wat bredere S&P500-index kreeg er 14,4% bij. De Nasdaq100-index, waar met name technologiebedrijven noteren, steeg met 12,9%. Europese beleggers die in de Verenigde Staten beleggen kregen bovendien een voordeel doordat de dollar aansterkte ten opzichte van de euro en dit gaf een extra winst op papier van ca 3,5%. De Aziatische beurzen deden het iets rustiger aan: in Japan steeg de Nikkei225-index met 4,6%, terwijl in Hong Kong de HangSeng-index een stijging liet zien van bijna 5,8%. Wat verder opviel dit afgelopen halfjaar was de stijgende rente, waardoor het lastig was om in dit segment rendement te maken. Wij maken dan ook in toenemende mate gebruik van alternatieve strategieën. Deze zijn niet alleen omwille van het rendement aantrekkelijk, maar leveren ook diversificatievoordelen op voor een beleggingsportefeuille.

De afgelopen tijd hebben onze strategieën nette rendementen laten zien die positief afsteken bij de negatieve rendementen van obligaties. Wellicht de moeite waard om dit eens onder het genot van een kop koffie te bespreken? Ik wens u de komende maand weer veel succes met uw beleggingen!

‘Blik op de beurs’ is een initiatief van Duisenburgh Vermogensregie Jenniskens. Voor een second opinion van uw portefeuille of een goed vermogensadvies kunt u mailen naar: tjenniskens@duisenburgh.nl of bellen met: 0478 – 85 46 37 of mobiel 06 – 155 72 635.

Disclaimer

De verstrekte informatie mag u nimmer opvatten als een persoonlijk advies. U dient de juistheid en volledigheid van deze informatie altijd te verifiëren en in samenspraak met uw adviseur om uw persoonlijke situatie te bespreken.

Eindelijk inflatie! Maar waarom worden we er toch niet vrolijk van?

Jaarlijks toverden centrale banken de een na de andere truc uit de hoge hoed om de inflatie aan te jagen. De aloude inflatiedoelstelling van 2% is door de Europese Centrale Bank (ECB) zelfs opgegeven. Nu lijkt voor het eerst iets van inflatie te ontstaan en direct verkrampen de financiële markten. Is die angst voor inflatie terecht?

Schuldenberg

We zijn het er met z’n allen over eens dat inflatie broodnodig is. Alle monetaire ruimte die er vanaf de kredietcrisis in 2008 gecreëerd is, heeft een wildgroei aan schulden tot gevolg gehad. En inflatie is het meest eenvoudige en pijnloze middel om deze mondiale schuldenberg te laten krimpen. In dat licht is het dus voor iedereen aantrekkelijk dat de inflatie zich rond de oorspronkelijke doelstelling van 2% begeeft.

Tijdelijke tekorten

Hoe kan het dan toch dat beleggers in paniek schieten op het moment dat zich de eerste tekenen van inflatie voordoen? We bevinden ons aan het einde van een crisis en we weten dat dit het klassieke moment is waarop inflatie de kop op steekt. Vooralsnog zijn het vooral de duurder wordende grondstoffen (zoals olie en koper) die aan de basis staan. Bovendien zijn wereldwijd allerlei processen verstoord die leiden tot tijdelijke tekorten (denk aan de productie van chips, containers maar ook fietsonderdelen) en dus stijgen de prijzen.

Structureel karakter

Om te kunnen spreken van serieuze inflatie is er meer nodig. Krapte op de arbeidsmarkt is nu niet aan de orde. Wel kunnen we stellen dat ook hier sprake is van inefficiëntie, waardoor vraag en aanbod niet parallel lopen. Toch verwachten we niet dat inflatie op korte termijn een structureel karakter krijgt in de vorm van looninflatie. Gebeurt dat alsnog, dan kan inflatie wel een ‘probleem’ gaan vormen.

Economische groei

Op dit moment kunnen we alleen maar blij zijn met tekenen van inflatie. Het is een signaal dat de economie na de lockdowns uit het dal klimt en in een versnelling terecht komt. Dat is niet alleen goed voor bedrijven en hun resultaten. Beleggers profiteren in hun kielzog mee doordat aandelenkoersen stijgen. Ook vastgoed- en grondstoffenprijzen varen wel bij dit scenario. Inflatie is dus geen vloek, maar een zegen!

Stijgende rente

Er is slechts één groep beleggers voor wie inflatie kopzorgen oplevert. Zij die als doelstelling hebben hun kapitaal te beschermen en van oudsher investeren in traditionele hoogwaardige obligaties, wacht een onzekere periode. Oplopende inflatie leidt immers tot stijgende rentes. En dat is slecht voor obligatiekoersen. De huidige schrale effectieve rendementen kunnen zomaar veranderen in negatieve rendementen als gevolg van dalende obligatiekoersen. De gedachte van kapitaalsbehoud raakt daarmee verder uit zicht, zeker als ook de Belastingdienst nog haar deel opeist.

Zorgen

Kortom, we mogen best blij zijn met inflatie zolang de stijging beheersbaar blijft. Het is een teken van economische groei en welvaart waar we allen bij gebaat zijn. Pas als de inflatie de pan uit rijst en leidt tot abrupte rentestijgingen, is dat reden tot zorg. Een dergelijk scenario leidt onherroepelijk tot enorme lastenverzwaringen voor zowel bedrijven als voor overheden. De ongebreidelde schuldengroei in Zuid-Europa kan dan zomaar tot een nieuwe eurocrisis leiden. En dan mogen beleggers zich met recht zorgen gaan maken.

Effectenportefeuille

Om ervoor te zorgen dat de oplopende inflatie niet ten koste gaat van het rendement van uw portefeuille kunt u een aantal maatregelen treffen. Denk daarbij aan het beperken van de rentegevoeligheid van uw obligaties en het opnemen van inflatiehedges zoals aandelen, vastgoed en grondstoffen. Uiteindelijk biedt een goed gespreide portefeuille uitkomst. En wellicht kan goud nog een extra rol van betekenis spelen…

Duisenburgh Vermogensregie B.V.

Juni 2021

Disclaimer

De verstrekte informatie mag u nimmer opvatten als een persoonlijk advies. U dient de juistheid en volledigheid van deze informatie altijd te verifiëren en in samenspraak met uw adviseur om uw persoonlijke situatie te bespreken.

Partner in de spotlight: Erwin Sanders

Ondernemende vermogensregisseurs en vermogensbeheerders vinden in Duisenburgh Vermogensregie een stevig fundament om een eigen onderneming met eigen cliënten op te bouwen. Zo ook Erwin Sanders. Hij werd onlangs partner bij Duisenburgh en koos ervoor om zelfstandig te ondernemen onder de vlag van dit sterke merk.

“Dit werk is heel persoonlijk. Je bouwt een band op met de mensen die je adviseert en begeleidt. Ik wil belangrijk zijn voor mijn relaties. Mijn doel is dat zij kunnen zeggen: ‘Ik maak me geen zorgen over mijn vermogen of financiële vraagstukken, ik heb Erwin’.

In 1995 ben ik gestart bij Rabobank. Hier ben ik tot 2018 werkzaam geweest, onder andere bij de vermogensdochter van Rabobank – Schretlen & Co. Ik ben geregistreerd Financieel Planner (FFP) en sta in het register van DSI als Vermogensbeheerder.

De afgelopen 2,5 jaar werkte ik bij een family office. Maar ik wilde graag iets voor mezelf opbouwen. Zodat ik zelf de keuze kan maken hoe ik relaties het beste help en ontzorg. Daarom heb ik me als partner aangesloten bij Duisenburgh Vermogensregie. Hier wordt de backoffice geheel (en goed) uit handen genomen, zodat ik maximale focus kan hebben op mijn klantrelaties.

Rust en optimaal rendement

Ik heb veel ervaring in het adviseren en begeleiden van ondernemers en vermogende families. Ik sta mijn relaties bij in het oplossen van financiële en fiscale vraagstukken en in het beheren van hun vermogens. Daarin durf ik kritisch te zijn. Mijn relaties zijn ondernemers, topsporters en vermogende families. Zij hebben een drukke agenda en de overgebleven tijd besteden ze liever niet aan financiële onderwerpen maar aan andere zaken, zoals het gezin. Dus ontzorg ik ze in hun persoonlijke financiën.

Samen zorgen we ervoor dat de beste beslissingen worden genomen en voorkomen we verkeerde keuzes. Dit geeft rust en een optimaal rendement. Ik werk hierbij samen met de specialisten die ze vaak al om zich heen verzameld hebben, zoals accountants, notarissen en belastingadviseurs.

Het is mooi als je op een gegeven moment vertrouwenspersoon wordt. Dat ben je immers niet meteen, dat groeit tijdens de samenwerking. Regelmatig vragen relaties mij ook bij niet-financiële zaken om mijn mening. Dat is voor mij een bevestiging van vertrouwen. Datzelfde geldt wanneer een vriend of familielid van een relatie wordt doorverwezen naar mij.

Privé

Om goed te presteren gedurende de werkweek, vind ik het belangrijk om te ontspannen in mijn vrije tijd. Voor mij is dat tennissen of hardlopen. En als het me lukt om er tijd voor vrij te maken, dan sta ik graag op de golfbaan. Ik ben getrouwd en heb een zoon en dochter. Ook zij sporten, dus ben ik regelmatig aanwezig op de sportparken. Verder vind ik het leuk om met familie en vrienden lekker te eten en te drinken.”

Erwin Sanders

Partner Duisenburgh Vermogensregie

Wil jij graag meer informatie ontvangen over de partnerformule van Duisenburgh? Vraag de partnerbrochure op of neem direct contact op met Frank van Daal: 040-2222 112.

Blik op de beurs juni 2021, Zet uw vermogen aan het werk

Na de vliegende start in 2021, onder aanvoering van de uitrol van de vaccinatieprogramma’s bleef de beursstijging de afgelopen maanden beperkt. De belangrijkste oorzaak hiervoor de opgelopen kapitaalmarktrente. De enorme geldhoeveelheid in combinatie met het verwachte herstel wakkerde de angst voor inflatie aan. Een rentestijging was het gevolg en zette de aandelenmarkt onder druk. Hierdoor versnelde de draai vanuit tech-aandelen naar cyclische waarden. Deze ontwikkeling is eind vorig jaar al ingezet en hierop hebben wij onze modelportefeuilles vroegtijdig aangepast.

Over de eerste 5 maanden van dit jaar zagen we zowel regionaal als per sector behoorlijke verschillen. De AEX steeg “Year To Date”(YTD) met ruim 14%. Onze oosterburen zagen de DAX-Index deze periode met ruim 12,5% stijgen. De Eurostoxx50 met de 50 grootste beursfondsen uit Europa steeg ruim 14% over de eerste 5 maanden van 2021. In de Verenigde Staten zien we hetzelfde beeld. De Dow Jones steeg met 13% en bleef de S&P 500 met 12% stijging net voor. De Nasdaq blijft ruim achter en steeg slechts 6,5%. De technologie zware index heeft het meeste last van de stijgende rente en de draai vanuit tech-aandelen naar cyclische waarden.

De Aziatische beurzen waren verdeeld. In Tokyo steeg de Nikkei225 index met ruim 5% (YTD) in Hongkong steeg de Hang Seng index (H Shares)met 7%. De Chinese beurs de Shenzhen Stock Exchange (A Shares) blijft de eerste 5 maanden achter, de SZSE 500 index steeg met slechts 3,5%.

De Amerikaanse dollar is ten opzichte van de Euro niet veranderd en sloot de maand mei af op $1,22 per euro. De goudprijs veranderde nauwelijks en staat nu op $1.908 per troy ounce, een rendement van 0,5% over 2021. De bitcoin zit dit jaar in een achtbaan met zeer forse uitslagen, vanaf $28.000 liep de koers op naar ruim $60.000 om deze winst vervolgens weer volledig in te leveren. De huidige waarde van 1 bitcoin is $37.000. Over 2021 is er een positief rendement van 23%, maar dit kan op het moment dat u dit lees weer volledig anders zijn.

Opbouwen van uw effectenportefeuille

Voor het opbouwen van een effectenportefeuille is het doelrisicoprofiel van belang. Het doelrisicoprofiel is een samenvatting van welk risico u acceptabel vindt en kan dragen. Dit in combinatie met de periode dat de gelden beschikbaar zijn om te beleggen. Afhankelijk van het gekozen profiel bouw ik uw portefeuille op. Binnen vermogensbeheer verdelen wij de gelden over ongeveer 20 verschillende posities. Deze spreiding zorgt voor een verlaging van het risico. Wijzigingen worden door ons binnen uw portefeuille doorgevoerd. Binnen adviesportefeuilles overleg ik met u over iedere mutaties. Ik geef het advies en u bepaalt of u dit opvolgt. Hierbij is het ook mogelijk om op eigen verzoek posities op te nemen in individuele aandelen, al dan niet in combinatie met opties. Het opnemen van trackers (ETF), dit zijn beleggingsproducten die passief een index volgen, en beleggingsfondsen die geen plaats hebben in onze modelportefeuille is op eigen verzoek mogelijk. Ik toets altijd of de portefeuille passend is binnen het gekozen doelrisicoprofiel en of de spreiding voldoende is.

Fonds van de maand:

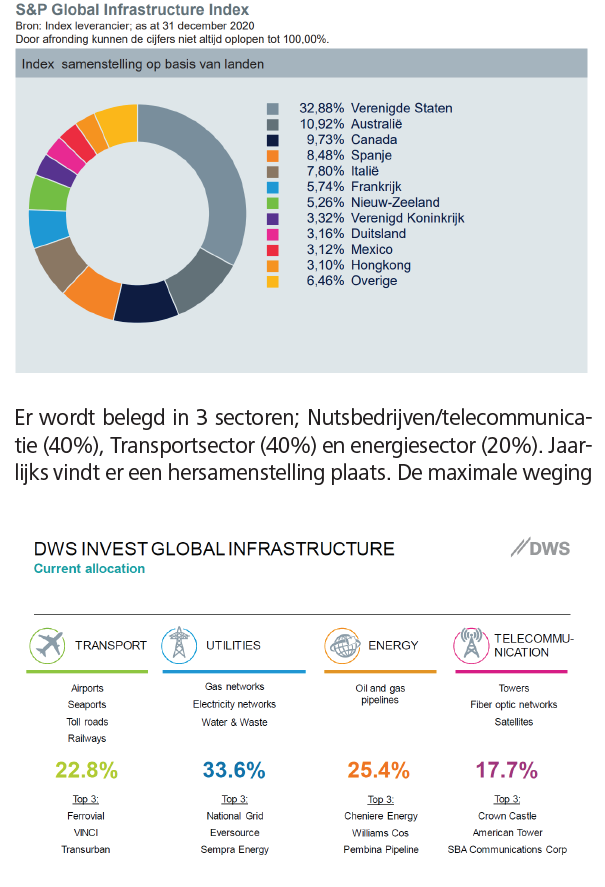

Binnen onze modelportefeuilles hebben wij een 20 tal posities opgenomen. Deze posities kunnen op basis van onze visie en research worden gewijzigd. Ieder kwartaal geef ik een toelichting op één van deze fondsen. Deze keer de Xtrackers S&P Global Infrastructure Swap 1C.

Deze tracker wordt passief beheerd en volgt de S&P Global Infrastructure index. Deze index bestaat uit 75 ondernemingen afkomstig uit ontwikkelde landen (60) en opkomende landen (15).

per aandeel wordt dan vastgesteld op 5%. Voor de aandelen uit de opkomende landen is een beursnotering in een ontwikkelde markt een verplichting om in de index te worden opgenomen.

Het gemiddelde rendement over de periode 2016-2020 in dit fonds bedroeg 7,5% per jaar dit is inclusief de herbelegging van de dividenden van ruim 3% per jaar en exclusief de kosten van 0,6% per jaar. Het rendement over 2021 bedroeg per 30 april 6,21%. Deze informatie kan niet worden gezien als een koopadvies voor deze tracker. Iedere aankoop moet passen binnen uw portefeuille en het gekozen risicoprofiel.

Ik wens u veel succes met uw beleggingen in het komende kwartaal.

Het opbouwen van vermogen start met het maken van een vermogensplan. Wat een vermogensplan u kan opleveren leg ik graag uit in een gratis vermogensadviesgesprek.

Is goud nog een blinkende belegging?

Om allerlei redenen wordt op het moment veel in cryptovaluta belegd. Voor een bepaalde groep beleggers is dit het nieuwe goud, waardoor beleggen in echt goud in de schaduw komt te staan. De prijs van het echte goud noteert nu rond de $ 1.900,- per troy ounce (31,1 gram) met in de afgelopen 12 maanden een hoogste koers van circa $ 2.100,- en een laagste koers van grofweg $ 1.700,-. Afhankelijk van het instapmoment sta je dus op een aardige winst of misschien toch op circa 10% verlies. Dat is op zich een behoorlijk verschil, maar niets in vergelijking met de koersbewegingen van diverse cryptovaluta, waar 20% stijging of daling per dág normaal is.

Goud wordt door een grote groep van beleggers altijd genegeerd, omdat het van zichzelf geen waarde creëert. Het levert geen rente of dividend op, maar er zijn wel kosten voor bijvoorbeeld het bewaren ervan. Daar komt bij dat de koers van goud in Amerikaanse dollars noteert, waardoor een valutarisico ontstaat. Goud wordt door deze beleggers daarom ook wel omgeschreven als ‘gestold wantrouwen’, wat op zich eigenlijk best een mooie omschrijving is. Het geeft in feite aan dat je hierin alleen investeert vanuit een negatieve visie, terwijl andere investeringen in feite altijd gedaan worden vanuit een positieve visie.

Stabiliteit van beleggingsportefeuille

De groep beleggers die wél in dit edelmetaal investeert, doet dat om een aantal redenen. Goud stijgt vaak in waarde bij toenemende inflatie of de verwachting dat de inflatie gaat toenemen. Ook in tijden van onzekerheden in financiële markten (om welke reden dan ook) doet een belegging in goud het vaak of relatief goed. Omdat de koers van goud anders beweegt dan de koers van aandelen of obligaties, vergroot het de stabiliteit van de totale beleggingsportefeuille. Daarmee kan het van toegevoegde waarde zijn om een beperkt deel van het vermogen in goud te investeren.

Wanneer je met zekerheid 4% rente op je spaargeld krijgt, zoek je minder snel risico’s voor meer rendement. Maar nu de rente erg laag is of zelfs negatief, is het aantrekkelijker naar andere mogelijkheden te kijken. Goud kan er daar één van zijn. Wanneer je nu in goud belegt en zelfs maar een paar procent rendement realiseert, dan is het al snel meer dan de spaarrente.

Pavlovreactie

Het risicokarakter is uiteraard heel anders, dus dit is zeker niet voor iedereen weggelegd. Maar als je weet dat de reflex (of pavlovreactie zo je wilt) van beleggers in tijden van inflatie en/of onzekerheid is dat er in goud geïnvesteerd wordt, dan kun je ze wellicht maar beter volgen. Het gaat er in financiële markten immers niet om of je gelijk hebt, maar of je goed inschat wat een grote groep van beleggers gaat doen.

Is beleggen in goud dan het gouden idee? Nee, ook dat zeker niet. Het moet bij je passen en spreiding blijft uiteraard essentieel. Maar het lijkt erop dat er weer meer belangstelling komt bij beleggers. En anders is een gouden sieraad voor jezelf of je partner een mooie optie!

Medewerker in de Spotlight: Radboud Stolwijk

Begin 2021 startte Radboud Stolwijk bij Duisenburgh. Als senior beleggingsadviseur geeft hij getallen een betekenis door realistische verwachtingen te scheppen over beleggen en vermogensgroei.

“Ik was als kind al geboeid door cijfers. Zo schreef ik obsessief een schrift vol van 1 tot ergens heel veel. Op de middelbare school kreeg ik meer interesse in de economische kant van cijfers, dan in de wiskundige kant. Nog weer later bij een project voor mijn studie Japankunde aan de Erasmus Universiteit kwam ik in contact met Robeco. Zo maakte ik kennis met het beheren van vermogen.

Hoe de economie zich vertaalt naar beleggingen en wat je met beleggingen kunt bereiken, fascineert me. Ik leerde vermogen en vermogensgroei niet als doel te zien, maar als middel om belangrijke of mooie dingen te realiseren. Daarvoor moet je in gesprek zijn met mensen. En cijfers een betekenis geven.

Carrière met goede en slechte beleggingsjaren

Na een aantal jaar Robeco heb ik nog ongeveer vijf jaar voor de Rabobank gewerkt. Vervolgens maakte ik de overstap naar ING Private Banking, waar ik 22 jaar gewerkt heb. In die tijd heb ik heb veel goede, maar zeker ook een aantal slechte beleggingsjaren meegemaakt. Ervaringen die ik meeneem in mijn huidige functie als senior beleggingsadviseur bij Duisenburgh. Ik heb bewust de overstap gemaakt naar een onafhankelijke partij, waarbij het persoonlijk contact met relaties én collega’s heel belangrijk is.

Mijn streven? Het vertrouwen van mensen krijgen en daar zo goed mogelijk mee omgaan. Mijn kennis en ervaring neem ik mee in de gesprekken die ik met mijn relaties voer over beleggen en vermogensbeheer. Ik schets realistische verwachtingen en durf mensen ook te adviseren om níet te beleggen, omdat dat niet past bij hun situatie of gevoel. Voor de meeste mensen is beleggen echter wel de mogelijkheid om uiteindelijk meer van hun doelen te bereiken.

Privé

Thuis spendeer ik graag tijd met vrienden en familie – mijn 20-jarige zoon en mijn dochter van 18. Ik kan genieten van de rust in mijn tuin, maar ik vind het ook fijn om op een zomeravond te toeren op mijn motor of naar de golfbaan te gaan. Verder houd ik van de sfeer in Den Bosch en vooral van de fijne terrassen daar. Als er na de zomer weer een voetbalcompetitie is, ben ik weer graag scheidsrechter. Waar ik vooral heel blij van word is goede muziek, ik ga daarom af en toe naar een goed concert of zet thuis een LP op. Het liefst met een koud biertje of wit wijntje erbij.”

Beurzen op recordhoogten; nu cashen?

Aandelenbeurzen zijn sinds de dip van maart/april 2020 fors opgelopen. Sommige beleggers worden zelfs ongerust en zijn bang voor een nieuwe beurscrash. Daarnaast kost sparen steeds meer geld. We merken de afgelopen tijd een toename van het aantal lezersvragen…

Cash gaan? Het lijkt een logische gedachte wanneer men bang is voor nieuwe dalingen van de aandelenmarkten om dan alles op de spaarrekening te zetten. Maar als er al rente ontvangen wordt, is deze vandaag de dag vrijwel nihil en spaarvermogens boven de 100.000 – 150.000 euro kosten zelfs rente.

Hoewel waardeverlies bij sparen beperkt lijkt, is dit geen goed idee! Een groot belang in spaargelden vergroot echter het risico dat de langetermijn-belegger zijn/haar financiële doelen niet gaat behalen.

De bekende vragen

In deze periode word ik meer dan anders geraadpleegd door vooral ondernemers die een flink bedrag aan de kant hebben staan. Zij worden geconfronteerd met negatieve spaarrentes van doorgaans 0,50 procent bij hun bank. “Voelt als een boete, dit wil ik niet”, wordt veelal opgemerkt. “Weet u een goed alternatief voor mijn vermogen?” is de vraag

die daarna gesteld wordt. Overigens is het dan vooral van belang dat het vermogen voor langere tijd kan uitstaan; het moet passen. Ook wanneer ik lezingen geef en op bijeenkomsten krijg ik vrijwel altijd een aantal ‘bekende’ vragen. Naast de vraag om de ‘gouden tip’, is een andere bekende precies het tegenovergestelde: ‘verwacht u een beurskrach?’ Deze vragen komen u waarschijnlijk ook wel bekend voor. Dat er een nieuwe koerscorrectie

komt, kan ik u wel garanderen. Maar wanneer weet niemand, al zijn er soms wel wat signalen en zien we het enigszins aankomen; er gaat geen wekker af. Cyclische bewegingen horen nu eenmaal bij beleggen in aandelen. Zowel omhoog als omlaag. In het afgelopen jaar hebben we dat in het bijzonder gezien; na de ‘coronaschrik’ zorgden de ongekende

steunmaatregelen van centrale banken en overheden wereldwijd, voor buitengewoon snel koersherstel.

Slapend rijk worden

Er komt pas een beurscrash als er iets gebeurt wat we niet voorzien hadden. Dan kan er paniek ontstaan. Als gezegd; wanneer dat gebeurt weet niemand (we zouden slapend rijk worden). Mogelijk gebeurt er voorlopig niets en blijven de koersen nog jarenlang op hoge niveaus. Dit is overigens niet ondenkbaar wanneer de rentestanden op een relatief laag

niveau blijven en de economie weer opengaat. Een oplevende economie geeft vervolgens ruimte om de steunmaatregelen geleidelijk af te bouwen. Dan zal overigens ook duidelijk worden hoe de gesteunde bedrijven er daadwerkelijk voor staan. Ondernemers met initiatieven en innovaties zullen in veel gevallen het verschil maken.

Een andere actuele vraag is: “Is het handig om nu uit aandelen te gaan en bij een beurscrash weer in te stappen?” Nu op spaarrekening zetten kost u rente en dan maar hopen om bij lage beurskoersen te kunnen instappen. Wees u ervan bewust dat u veel lef moet hebben om bij een crash in te stappen. Immers op zo’n moment is het sentiment zeer negatief, er is verwarring, grote onzekerheid en veel spanning. Voorpagina’s van kranten kleuren rood, men denkt op zo’n moment dat het nooit meer goed komt; toppunt van emotie. Tegendraads handelen gaat dan beslist niet vanzelf!

Daarnaast betekent ‘uit de markt stappen’ in de praktijk dat ook de goede dagen worden gemist. Juist die goede dagen heeft u nodig om het hogere rendement van aandelen te realiseren.

Gouden tips

Natuurlijk hebben we ‘gouden tips’ voor u om kansrijk te beleggen:

- Zorg eerst voor een gezonde risicorendement verhouding van uw financiële situatie.

- Maak vooraf een vermogensplan en houd uw strategie vast tijdens het beleggen.

- Een juiste vermogensverdeling; de assetmix bepaalt circa 80 procent van het rendement!

- Niet alle eieren in één mandje; optimale spreiding over assets, regio’s, sectoren en titels. Bij obligaties geldt daarnaast spreiding over ratings en looptijden.

- Schakel emotie uit; emoties kosten altijd geld!

- Blijf op koers: onderhoud uw portefeuille (herbalanceren en winsten afromen).

- Geduld: succes bij beleggen in aandelen is gebaseerd op tijd. Beleg uitsluitend met geld dat voorlopig niet nodig is (minimaal 7-10 jaar).

- Let op wanneer ‘beloofd rendement’ te mooi is om waar te zijn; dan is dat ook zo!

- Denk steeds in risico én rendement.

Verstandig vermogen opbouwen

Door gefaseerde aankopen of door periodiek te beleggen, is het risico van een eventueel verkeerd instapmoment fors te reduceren.

Bescherming

- Er zijn diverse strategieën die u kunt toepassen om vermogen in aandelen te beschermen. Koersrisico’s kunnen bijvoorbeeld afgedekt worden door opties en futures.

- Speciaal in deze bijzondere tijd biedt vermogensbeheer met bescherming extra meerwaarde. Omdat waardedalingen hierdoor beperkt blijven, is het rendement op de middellange- en lange termijn aantoonbaar

hoger dan bij de indexprestaties van de financiële markten. Het gemak en de gemoedsrust krijgt u erbij.

Het bovengenoemde is nadrukkelijk geen beleggingsadvies voor uw persoonlijke situatie.

Beleggen is een vak; deskundigheid, aandacht en actie zijn van groot belang om de doelstellingen te kunnen bereiken. Laat u deskundig en onafhankelijk adviseren!

DSI senior vermogensadviseur en financieel planner bij Duisenburgh Vermogensregie Verkamman heeft veel meer te bieden dan alleen beleggen. Zelf zegt hij daarover: Kies een partij waar uzelf centraal staat en niet een bank of beheerder.

Medewerkster in de Spotlight: Ellen Waterreus-von Reeken

Ellen Waterreus – von Reeken werkt sinds 1 februari 2021 bij Duisenburgh. Ze is Intern Accountmanager Vermogensregie.

“Ruim 22 jaar was ik werkzaam binnen verschillende lokale Rabobanken, in diverse functies. Van Medewerker Geldhandelingen naar Adviseur Particulieren. En van Binnendienst Hypotheken & Vermogen en Financieel Assistent naar Financieel Adviseur. Ik kreeg vele mooie kansen, vertrouwen en beleefde er veel werkplezier. Mijn kracht ligt vooral in het organiseren, plannen en het ontzorgen van mijn klanten én adviseurs. Deze kwaliteiten kon ik niet meer helemaal kwijt in mijn functie binnen de Rabobank. En alsof het zo moest zijn kwam er ineens iets anders moois op mijn pad: de functie van Intern Accountmanager Vermogensregie bij Duisenburgh.”

“Ik trok de stoute schoenen aan en stuurde eigenaar Frank van Daal een bericht met de vraag of we niet eens een kop koffie konden drinken. De volgende dag zat ik al met Frank aan tafel in het statige pand in Waalre. Na dit moment volgde nog een gesprek met eigenaar Rene van den Groenendaal en Christiaan van Elssen. Toen ik naar buiten liep, wist ik: bij dit mooie bedrijf wil ik aan de slag!” Het heeft zo mogen zijn!

Vermogensregie

“Binnen de afdeling Vermogensregie bedienen wij vermogende ondernemers, instellingen, particulieren en families wanneer zij ervoor kiezen de zorg over hun vermogen uit handen te geven. “Ik ben het eerste aanspreekpunt voor onze aangesloten vermogensadviseurs en onze cliënten. Ik help hen bij administratieve zaken, stel de openingsdocumenten van nieuwe rekeningen en effectendepots op en draag zorg voor de afhandeling en dossiervorming hiervan. Ook bereid ik de facturatie richting cliënten voor, onderhoud ik contacten met (depot)banken en externe vermogensbeheerders en sluit ik aan bij bepaalde klantafspraken. Dit alles maakt mijn functie heel divers en ontzettend leuk.”

“Binnen Duisenburgh heerst een open cultuur en relaxte sfeer. Medewerkers zijn gedreven, er is alle vertrouwen en de lijntjes tussen de verschillende afdelingen zijn kort. Dit zorgt voor een optimale samenwerking.”

Brabantse gezelligheid

“Samen met mijn man Bastiaan en onze zonen Rik (9) en Tijs (4) woon ik in Dommelen. We zijn graag lekker buiten: aan het fietsen of wandelen. Ook genieten we graag samen met familie en vrienden van de Brabantse gezelligheid. Thuis, maar zeker ook in de lokale restaurantjes en op de terrassen!”